こんにちは。税理士の高荷です。

小規模な中小企業や個人事業者にとって、最もポピュラーな資金調達の方法は金融機関からの融資になると思います。

金融機関に融資を申し込んだ際には、必ず審査があります。

この金融機関の融資審査は、どのような基準で行われるのでしょうか?

融資の審査基準が分かれば、金融機関から融資を受けやすくなります。

そこで今回は、融資の審査における決算書上の基本的なポイントを解説したいと思います。

実は、金融機関が決算書を見るポイントは、会社の利益ではなく財務内容にあります。

詳しくは、本章で解説します。

金融機関の融資審査の内容

金融機関が融資審査をする際のポイントは、大きく分けて次の2つになります。

- 事業者の経営状況による格付け

- 事業者の信用度による格付け

この2つの審査を経て、金融機関の事業者に対する取引の姿勢が決まります。

大きく分けると上記の2つになりますが、実際の審査項目は多岐に渡り、又金融機関によっても内容が異なります。

経営状況による格付けとは

1番の経営状況による格付けとは、会社の業績や財務内容を分析して、事業者をランク付けすることです。

具体的には、事業者の決算書などの書類を通じて、経営の安全性や問題点、損益の状況、資産の状況などを審査します。

今回解説する決算書における審査のポイントは、この経営状況による格付けに分類されます。

また、粉飾決算の兆候や不良債権の有無を分析し、表面上だけではない、より実態に近い経営状況を把握することが目的となります。

信用度による格付けとは

2番の信用度による格付けとは、主に次の2つに重点を置き事業者の信用度を計ります。

- 過去の実績

- 将来の見通し

数字に表れてこない事業者の信用度を、経営者の経営資質や経営能力、取引先や第三者、又は他行の評価などを通じて分析し、総合的に格付けします。

最近では、インターネット上の情報などを参考にしている金融機関もあるそうです。

[su_label]チェック![/su_label]

担保について

以前は、金融機関からの融資と言えば、まずは担保が審査の基準となっていました。

現在では、事業者の財務内容等に審査の重点が置かれているため、担保重視主義は薄れつつあります。

しかし、担保は金融機関にとっての保険に相当するため、現在でも審査基準の一つではあります。

但し、担保の有無・大小が審査結果に大きな影響を与えるようなことは、現在ではほとんどありません。

金融機関が最も重視することは

では、上に挙げた2つの審査内容等を通じて、金融機関は事業者の「何」を見ているのでしょうか?

それは、次の2つに集約されます。

- 貸したお金を何に使うのか?

- 貸したお金を回収できるのか?

銀行は、常に貸倒れのリスクを負って融資を行います。

そのため、貸したお金がどのような用途で使われるかは、貸したお金が戻ってくるかどうかの判断における大きなポイントとなります。

資金の使途が不明であったり、社長の趣味や個人的に使用する場合など、本業とは関係の無い目的で貸付金が使われるのであれば、金融機関としてもお金を貸すことはできません。

ですから、融資申込みの段階で、借入れた資金の使い方を明確にしておくのは、非常に大事なことになります。

また、金融機関が最も重視するポイントが、貸付金の回収可能性です。

金融機関は、貸した資金を回収して利息を貰わないと、商売が成り立ちません。

従って、融資の審査においては、その事業者の換金価値を重視します。

- その事業者の財産の換金価値はどのくらいなのか?

- 仮にその事業者が倒産した場合には、どのくらいの資金が回収できるのか?

事業者が粉飾決算をしていれば、実際の資金の回収性は、表面上の決算書上の回収性よりも低くなります。

更に、不良債権(又は不良債権にかなり近い債権)があった場合にも、資金の回収性は低くなります。

そのような事業者に対しては、金融機関も大事なお金を貸すことはしないでしょう。

この「貸付金の使途」と「貸付金の回収性」を分析するためには、企業の決算書、つまり財務内容を精査する必要があります。

金融機関の担当者は、如何に粉飾決算や不良債権化しやすい債権を見抜いて、提出された決算書を実態に近い決算書に近づけるかに注力しています。

そのうえで、実態に近い決算書の数字をもって、融資の審査を行います。

そのため、現在の融資審査においては、企業の決算書(財務内容)が重視されているのです。

決算書における審査のポイント

それでは、融資審査における決算書のポイントについて解説します。

小規模な中小企業や個人事業者における決算書には、一般的に次のような書類があります。

- 貸借対照表

- 損益計算書

- 株主資本等変動計算書

- 個別注記表

このうち、融資の審査で重点が置かれるのは、1番の貸借対照表と2番の損益計算書になります。

更に言うと、貸借対照表と損益計算書では、8:2の割合で貸借対照表の方が重視されます。

(金融機関によっては、9:1くらいの比率になるところもあります)

冒頭で、現在の融資審査のポイントは、次のようになると述べました。

この会社の財務内容を表すのが、貸借対照表なのです。

[su_label]チェック![/su_label]

貸借対照表と財務内容

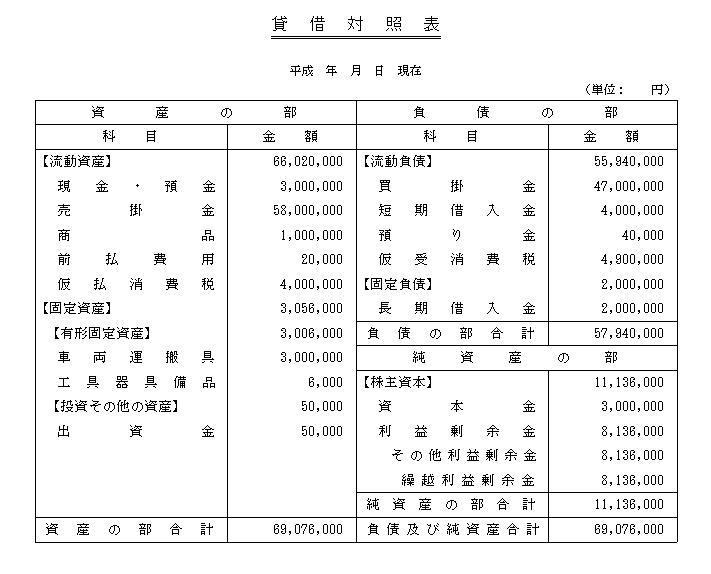

貸借対照表とは、次の図のような決算書を言います。

貸借対照表には、現金預金や売掛金、買掛金、借入金などの勘定科目が掲載されています。

貸借対照表を簡単に表現すると、このようになります。

一定時点における会社等の資産、負債及び純資産の状態を表した表

つまり会社等の「財務内容」を表したものになります。

財務内容とは、通常次のような意味になります。

- 資産、負債、損益及びキャッシュストックの管理

- 資金の調達や調達した資金の運用

この財務内容を表すのが決算書になりますが、より顕著に表現しているのが「貸借対照表」になります。

そのため、融資の審査においては、貸借対照表が重視されるのです。

貸借対照表のチェックポイント

一般的に、融資を受ける際に会社の財務内容を良く見せるための手法として、次の行為が行われることがあります。

- 売上の水増し(売上債権の水増し)

- 仕入の未計上(仕入債務の未計上)

- 棚卸資産の水増し

いわゆる「粉飾決算」と呼ばれる行為です。

逆に言うと、これら3つの行為は、粉飾決算がしやすい行為とも言えます。

これら3つの行為は、売掛金(及び受取手形)や買掛金(及び支払手形)、棚卸資産(商品など)として、貸借対照表に表示されます。

そのため、金融機関の融資担当者は、粉飾決算が行われていないかどうかを貸借対照表でチェックすることになります。

従って、融資の審査における貸借対照表のチェックポイントは、上記3つを含めた次の4点になります。

- 売上債権(売掛金・受取手形)

- 仕入債務(買掛金・支払手形)

- 棚卸資産(商品など)

- その他

それでは、この4つについて順番に解説します。

[su_label]チェック![/su_label]

粉飾決算とは

例えば、赤字の会社が、売上の水増しや経費の未計上等の不正な経理操作を行って、会社の利益を黒字にすることを言います。

この粉飾決算をすることにより、銀行から不正な融資を受けたり、投資家への偽りの開示をして嘘の情報を流すことなどができます。(上場企業の場合)

中小企業の場合には、やはり融資目的での粉飾決算を行うことが多いと思います。

しかし、粉飾決算は外部に対して虚偽の報告や表示、開示を行うため、当事者のみならず周りの第三者にも影響を及ぼす可能性が高いことから、刑事上又は民事上の犯罪行為と取られる場合もあります。

この記事では、安易に粉飾決算という言葉を使っていますが、本来は、してはならない行為であることをご承知おきください。

因みに、粉飾決算の逆の行為が、脱税行為(逆粉飾決算)になります。

売上債権のチェックポイント

売上債権(売掛金・受取手形)を水増しする粉飾決算の方法としては、キャッシュ(現金預金)の移動を伴わない、次の方法が用いられます。

例えば、売掛金を使った売上の仕訳は、このようになります。

| 借方 | 貸方 |

| 売掛金 500万円 | 売上高 500万円 |

本来は翌期に計上するはずのこの売上を、当期に計上するだけで簡単に粉飾決算が完成することになります。

また、キャッシュ(現金預金)の移動を伴わないため、キャッシュの残高が合わなくなるという心配もありません。

この売掛金等の売上債権の水増しは、当期の決算書を見ただけでは簡単に見抜くことはできません。

そのために金融機関がどうするかというと、このような方法を採ります。

よく融資の申込みの際に、過去3期分の決算書の提出を求められることがあります。

それは、当期の数字だけでは計れない事を、過去の数字を使って比較するためなのです。

売上債権の粉飾を見抜く方法

通常、売上債権(売掛金・受取手形)は、その回収サイクルが決まっています。

取引先との契約(取決め)により、〇ヶ月後に決済する等の回収期間が決まっているのが普通です。

そのため、売上債権の回収サイクルが変更されない限りは、売上高の増減と売上債権の増減は比例することになります。

それは、売上高の増減と売上債権の増減の比率も、過去の数字と比較しても変わらないことを意味します。

従って、売上債権に係る粉飾を見抜くためには、このような計算方法を使うことになります。

売上債権回転期間とは、商品を販売してから売上債権を回収するまでに掛かる期間を示す数字です。

計算例を示すと、次のようになります。

【売上債権回転期間の計算例】

- 売掛金 200万円

- 受取手形 100万円

- 売上高 3,000万円

(200万円 + 100万円)÷(3,000万円 ÷ 12ヶ月)= 1.2

∴ 売上債権回転期間 1.2月

今回は月数で計算しましたが、12ヶ月に代えて365日を使用して、日数で計算しても構いません。

この売上債権回転期間を、過去3年分計算し比較します。

その結果、売上債権回転期間が長くなっていたら、粉飾決算が行われている可能性が高いと言えます。

先ほどの計算例を使って、実際に比較してみます。

【売上債権回転期間の比較例】

①過去2期分の売上債権回転期間

- 売掛金 200万円

- 受取手形 100万円

- 売上高 3,000万円

(200万円 + 100万円)÷(3,000万円 ÷ 12ヶ月)= 1.2

∴ 売上債権回転期間 1.2月

②当期分の売上債権回転期間

- 売掛金 700万円

- 受取手形 100万円

- 売上高 3,500万円

(700万円 + 100万円)÷(3,500万円 ÷ 12ヶ月)= 2.7

∴ 売上債権回転期間 2.7月

③売上債権回転期間の比較

①過去2期分 1.2月 < ②当期分 2.7月

分かりやすいように極端な例にしましたが、上の例では、売上債権回転期間が倍以上に長くなっています。

このような場合には、粉飾決算を疑われる原因になります。

また、売上債権回転期間が増加していると、粉飾決算の他、次のことも疑われることになります。

- この場合の不良債権とは、回収が非常に困難な売上債権を言います。

不良債権も、金融機関から見れば貸付金の回収を妨げる要因となります。

ですから、売上債権回転期間の増加があった場合には、金融機関から増加原因についての問い合わせがあることが考えられます。

その際に、合理的な理由を回答できなければ、融資を受けられない可能性も出てきてしまいます。

仕入債務のチェックポイント

続いては、仕入債務(買掛金・支払手形)のチェックポイントについて解説します。

この仕入債務については、前述した売上債権と反対の方法になります。

仕入債務の未計上を使った粉飾決算の方法としては、売上債権同様キャッシュ(現金預金)の移動を伴わない、次の方法が用いられます。

売上債権とは反対に、当期に計上すべき仕入を翌期に計上して、当期の仕入債務としては計上しない方法です。

例えば、買掛金を使った仕入の仕訳は、このようになります。

| 借方 | 貸方 |

| 仕入高 500万円 | 買掛金 500万円 |

本来は当期に計上するはずのこの仕入を、翌期に計上すれば簡単に粉飾決算が完成することになります。

また、キャッシュ(現金預金)の移動を伴わないため、キャッシュの残高が合わなくなるという心配もありません。

この買掛金等の仕入債務の未計上(先延ばし)も、当期の決算書を見ただけでは簡単に見抜くことはできません。

そのため売上債権と同じ方法を採用します。

過去3期分の仕入債務の数字を比較して、粉飾決算の可能性を探ることになります。

仕入債務の粉飾を見抜く方法

仕入債務(買掛金・支払手形)についても、その支払いサイクルは決まっています。

従って、仕入債務に係る粉飾を見抜くためには、売上債権と同じように、次の計算方法を使うことになります。

仕入債務回転期間とは、商品を仕入れてから決済するまでに掛かる期間を示す数字です。

[su_label]チェック![/su_label]

(※)仕入債務回転期間の計算に平均売上高が使われる理由

仕入債務回転期間の計算では、分母に平均売上高を使います。

本来であれば、平均仕入高(又は、平均売上原価)を使用した方が、正確な仕入債務回転期間が算出できるはずです。

しかし、以下の理由から平均売上高を分母としています。

- 実務上、平均売上高を使用することが多い

- 財務省公表の法人企業統計で、売上高を使っている

- 金融機関でも、分母に売上高を使うことが多い

そのため、今回の記事でも分母に「平均売上高」を使用しています。

それでは、仕入債務回転期間を過去3期分比較したいと思います。

【仕入債務回転期間の比較例】

①過去2期分の仕入債務回転期間

- 買掛金 700万円

- 支払手形 100万円

- 売上高 3,500万円

(700万円 + 100万円)÷(3,500万円 ÷ 12ヶ月)= 2.7

∴ 仕入債務回転期間 2.7月

②当期分の仕入債務回転期間

- 仕入高 200万円

- 支払手形 100万円

- 売上高 3,000万円

(200万円 + 100万円)÷(3,000万円 ÷ 12ヶ月)= 1.2

∴ 仕入債務回転期間 1.2月

③仕入債務回転期間の比較

①過去2期分 2.7月 > ②当期分 1.2月

分かりやすいように極端な例にしましたが、上の例では、仕入債務回転期間が半分以下に短くなっています。

このように、仕入債務回転期間が急激に短くなっていると、粉飾決算を疑われることになります。

売上債権同様に、仕入債務回転期間が短くなっている場合には、金融機関からその原因についての問い合わせがあることが考えられます。

尚、仕入債務に関しては、不良債務という考え方はありません。

棚卸資産のチェックポイント

融資審査における貸借対照表のチェックポイントの3つ目は、棚卸資産です。

実は、粉飾決算や脱税行為において、もっとも利用されやすいのが棚卸資産(商品等の在庫)になります。

理由は2つあります。

- 外部からの検証ができない

- 消費税の対象とならない

特に、2番の消費税の対象にならないことは、大きな利点になります。

売上債権(売上高)や仕入債務(仕入高)の増減は、同時に消費税の増減も伴います。

しかし、棚卸資産(在庫)の増減には、消費税の増減は関係ありません。

また、内部的な処理であるため、外部からの検証が難しい項目でもあります。

この棚卸資産を水増しする粉飾決算の方法は、次の方法になります。

本来計上されるはずであった期末の在庫を、架空の在庫で水増しすることによって、粉飾決算をすることができます。

【本来計上するべき期末の在庫】

| 借方 | 貸方 |

| 商品 100万円 | 期末商品棚卸高 100万円 |

【粉飾決算により水増しした期末在庫】

| 借方 | 貸方 |

| 商品 500万円 | 期末商品棚卸高 500万円 |

期末の在庫を増やすことにより、貸借対照表の商品(資産)が増え、さらに売上原価が減るため利益も増加することになります。

期末の在庫は、翌期以降の売上になるため、過剰な在庫でない限りは会社の財務内容にとってプラスになります。

その結果、表面上の財務内容が良化することになるのです。

尚、棚卸資産が会社の経営に与える影響については、こちらの記事でまとめていますので、参考にしてください。

棚卸資産の粉飾を見抜く方法

棚卸資産(期末在庫)の水増しによる粉飾を見抜くためには、売上債権・仕入債務と同じように、在庫回転期間を計算して、過去の数字と比較します。

在庫回転期間とは、商品を仕入れてからどのくらいの期間で販売できているかを示す数字です。

[su_label]チェック![/su_label]

(※)在庫回転期間の計算に平均売上高が使われる理由

在庫回転期間の計算でも、分母に平均売上高を使います。

本来であれば、平均売上原価を使用した方が、正確な在庫回転期間が算出できるはずです。

それにも関わらず、平均売上高を使用しているのは、仕入債務回転期間と同じ理由になります。

尚、より正確な回転期間を計算するのであれば、分子に期首と期末の平均在庫金額を使い、分母に平均売上原価を使う方法をお勧めします。

それでは、在庫回転期間についても過去3期分を比較したいと思います。

【在庫回転期間の比較例】

①過去2期分の在庫回転期間

- 期末在庫 100万円

- 売上高 3,000万円

100万円 ÷(3,000万円 ÷ 12ヶ月)= 0.4

∴ 在庫回転期間 0.4月

②当期分の在庫回転期間

- 期末在庫 500万円

- 売上高 3,000万円

500万円 ÷(3,000万円 ÷ 12ヶ月)= 2

∴ 在庫回転期間 2月

③在庫回転期間の比較

①過去2期分 0.4月 < ②当期分 2月

このように、在庫回転期間が大きく延びている場合には、粉飾決算を疑われることになります。

また、在庫回転期間が延びていると、粉飾決算の他、次のことも疑われることになります。

- 不良在庫とは、売れる見込みのない在庫を言います。

不良在庫も、金融機関から見れば貸付金の回収を妨げる要因となります。

売れる見込みがないので、将来売上(お金)に変わる可能性が低いからです。

その他の貸借対照表のチェックポイント

融資の審査における貸借対照表のチェックポイントの最後として、4番目に挙げていた、その他のチェックポイントについて解説します。

上の方で掲載した貸借対照表を、再度掲載しますのでご覧ください。

この図を見てもらえれば分かるように、貸借対照表には次の3つの「部」があります。

- 資産の部

- 負債の部

- 純資産の部

このうち、融資の審査において重要視されるのが、1番の資産の部になります。

なぜかというと、この資産の部は換金価値のある財産が表示される場所だからです。

この資産の部には、前述した売上債権(売掛金・受取手形)や商品などの勘定科目が含まれます。

これらの売上債権や商品は、換金価値の大きい財産と言えるため、融資の審査においても重視されるポイントになります。

しかし、実はこの資産の部に含まれる勘定科目の中で、貸借対照表に表示されない方が良い勘定科目があります。

それは、次の勘定科目です。

貸借対照表に貸付金が無い方が良い理由

役員貸付金や短期貸付金(以下、「貸付金」で統一します)が、貸借対照表に無い方が良い一番の理由は、その使途にあります。

貸付金は、社長や役員に貸付けたり、他の第三者に対してお金を貸したことによる勘定科目になります。

金融機関からの融資の目的は、基本的には事業運転資金になります。

つまり、会社の経営のためにお金を貸してくれるのです。

そのため、貸付金が多い会社については、

と疑いを抱かれる要因になります。

特に、中小企業の場合には貸付金の内容は、ほぼ社長に対する貸付金になります。

貸付金=経営以外の目的で使用したお金ですから、いくら他の審査項目が良好であっても、貸付金があることで、融資の審査上はマイナスの要因になってしまう可能性が高くなります。

尚、貸付金が融資においてマイナスになる詳しい理由は、こちらの記事にまとめてあります。

役員貸付金と役員借入金の大きな違い【税務上の問題点と融資との関係】

貸借対照表に仮払金が無い方が良い理由

仮払金が貸借対照表に無い方が良い理由は、換金価値が無いことにあります。

仮払金とは、勘定科目の性質上、そのほとんどがいずれ経費になります。

つまり、貸借対照表上では資産の部に計上されているものの、将来は経費となるので、

そのため、この仮払金が貸借対照表に載っていると、財務内容のマイナス要素として捉えられてしまいます。

信用を失う前に

金融機関の融資審査において、重視していることは2つあると述べました。

- 貸付金の使途

- 貸付金の回収性

融資の審査においては、どちらも重要なポイントになります。

売上債権・仕入債務及び棚卸資産について、粉飾決算等の疑いがあれば、金融機関からそれらの原因についての問い合わせがあることが考えられます。

また、貸付金等の勘定科目の内容についても、金融機関から質問があるかもしれません。

その際に、合理的な理由を回答できなければ、金融機関の回収可能性に関する審査で、大きなマイナス要因になることが考えられます。

そうなると、融資を受けられなくなるだけではなく、事業者(企業)としての信用も失うことになります。

その失った信用は、他の金融機関へも伝播することが考えられます。

結果、他の金融機関からも融資を断られる状況にもなりかねません。

今回の記事の内容は、数多く存在する融資審査項目の何点かに過ぎませんが、小規模な中小企業や個人事業者の資金繰りに、少しでも貢献できれば幸いです。