この記事は3ページで構成されていますので、お好きな内容からご覧ください。

経過措置⑥ 予約販売に係る書籍等の経過措置

続いて、予約販売に係る書籍等の経過措置の解説に移ります。

予約販売に係る書籍等の経過措置は、次の内容になります。

予約販売に係る書籍等の経過措置

平成31年(2019年)3月31日までに締結した不特定多数の者に対する定期継続供給契約に基づき譲渡する書籍その他の物品に係る対価を平成31年(2019年)9月30日以前に領収している場合で、その譲渡が平成31年(2019年)10月1日以後に行われるもの

この要件を満たす書籍等の予約販売が、軽減税率の対象になります。

ここで言う、予約販売に係る書籍等とは、具体的には下のような形態の書籍の販売(購入)を言います。

【予約販売に係る書籍等とは】

月刊誌等の定期購読の契約を結び、購読料1年分を前受け(前払い)しているケース

予約販売に係る書籍等の経過措置の具体例

予約販売に係る書籍等の経過措置が適用されるケースを、具体例で示します。

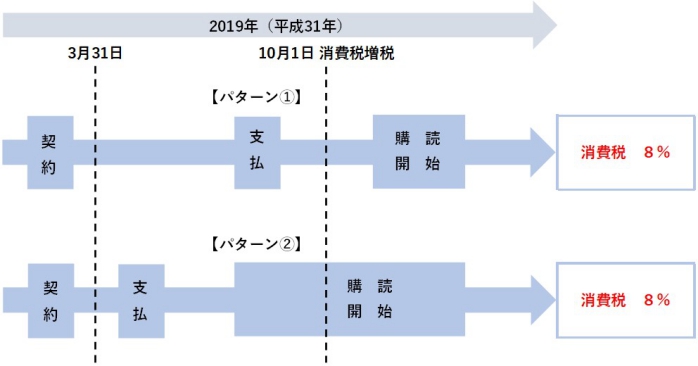

【予約販売に係る書籍等の経過措置 パターン①】

- 月刊誌の定期購読

- 平成31年(2019年)3月20日に契約

- 平成31年(2019年)9月30日までに1年分の購読料(8%)を前払い

- 平成31年(2019年)10月10日から定期購読開始

パターン①の場合には、10月10日から定期購読する月刊誌は、経過措置の対象となります。

【予約販売に係る書籍等の経過措置 パターン②】

- 月刊誌の定期購読

- 平成31年(2019年)3月20日に契約

- 平成31年(2019年)9月30日までに1年分の購読料(8%)を前払い

- 平成31年(2019年)8月10日から定期購読開始

パターン②についても、8月10日からの購読ですが、10月1日以降購読する分も、経過措置の対象となります。

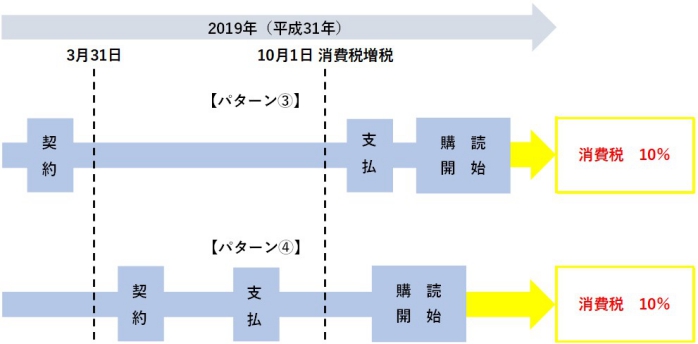

【予約販売に係る書籍等の経過措置 パターン③】

- 月刊誌の定期購読

- 平成31年(2019年)3月20日に契約

- 平成31年(2019年)10月20日に1年分の購読料を前払い

- 平成31年(2019年)11月1日から定期購読開始

対して、パターン③は、購読料の支払いが9月30日後になるため、経過措置の要件を満たさず対象となりません。

【予約販売に係る書籍等の経過措置 パターン④】

- 月刊誌の定期購読

- 平成31年(2019年)6月20日に契約

- 平成31年(2019年)9月30日に1年分の購読料を前払い

- 平成31年(2019年)10月10日から定期購読開始

同様に、パターン④も、定期購読契約が3月31日までに結ばれていないため、経過措置の要件を満たさず、10%の税率が適用されます。

予約販売に係る書籍等の経過措置の注意点

予約販売に係る書籍等の経過措置の適用にあたっては、次の事項に注意してください。

予約販売に係る書籍等の経過措置の説明文にある「定期継続供給契約」とは、一定の種類の書籍等を一定の代金で定期的に継続して供給する契約のことを言います。

この場合の「定期的に継続して」とは、週、月、年その他の一定の周期を単位とし、概ね規則的に継続して供給することをいいます。

従って、具体的な期間については定められていませんが、一般的に考えると概ね1年間は継続することが要件になると思われます。

また、書籍その他の物品には、新聞、雑誌などの他に一般的な食料品、健康食品、化粧品、装花なども含まれます。

特に注意したいのは、飲食料品に該当する物と新聞です。

飲食料品に該当する物と定期購読の新聞は、軽減税率の対象になります。

【軽減税率と経過措置の関係】

軽減税率の対象となる品目は、経過措置ではなく、軽減税率が優先して適用されます。

軽減税率も経過措置もどちらも8%の税率が適用される点では同じですが、対象品目や適用要件等の制度の内容が異なります。

軽減税率と経過措置は、異なる制度なので混同しないように注意してください。

尚、軽減税率の対象となる飲食料品の範囲や判定方法については、こちらの記事でまとめています。

【消費税10%への増税】飲食料品に係る軽減税率の対象品目と判定方法

【消費税10%への増税】飲食料品に係る軽減税率の個別事例による判定方法

【消費税10%への増税】飲食料品(外食)に係る軽減税率の個別事例による判定方法

さらに、定期的に刊行される物の中には紙媒体ではなく、電子版やデジタル版などインターネットにおける情報配信サービスもあります。

このデジタル媒体については、次のように取り扱うため、注意が必要です。

【デジタル媒体の取扱い】

デジタル媒体は、書籍その他の物品には含まないため、経過措置の対象にはなりません。

そのため、電子書籍、メールマガジン、Webの閲覧サービスなどは定期的な契約であっても、経過措置の対象となりません。

経過措置⑦ 特定新聞に係る経過措置

前の章でも、定期購読の新聞に係る経過措置について触れましたが、新聞については別枠で経過措置が規定されています。

特定新聞に係る経過措置は、次の内容になります。

特定新聞に係る経過措置

不特定多数の者に週、月その他の一定の期間を周期として定期的に発行される新聞で、発行者が指定する発売日が平成31年(2019年)9月30日以前であるもののうち、その譲渡が平成31年(2019年)10月1日以後に行われるもの

この特定新聞に係る経過措置については、一般的な毎日発行される日刊新聞については、ほぼ関係がありません。

関係があるのは、週〇回発行の新聞や、月刊の新聞(業界新聞に多い)になります。

従って、日刊新聞以外の新聞については、経過措置の対象となるケースもあるため注意してください。

尚、前章でも解説したとおり、定期購読の新聞は軽減税率の対象になります。

軽減税率は、経過措置に優先して適用されるため、両方に該当する新聞については軽減税率が適用されます。

しかし、軽減税率の対象となる新聞と、経過措置が適用される新聞では、実は適用要件が異なります。

【軽減税率の対象となる新聞】

軽減税率の対象となる新聞 … 週2回以上発行される新聞

このように規定されているため、新聞の税率の適用については、以下のようになります。

【増税後の新聞の適用税率】

- 軽減税率の対象となる新聞

- 定期購読の日刊新聞

- 定期購読の週2回以上発行の新聞

- 経過措置の対象となる新聞

- 定期購読の週刊新聞

- 定期購読の月刊新聞 など

- 但し、経過措置の要件を満たすことが必要

- 10%の税率が適用される新聞

- 定期購読ではない新聞(駅やコンビニ等で売る新聞)

- 電子・デジタル新聞

経過措置⑧ 通信販売に係る経過措置

通信販売に係る経過措置には、新聞、テレビ、チラシ、カタログ、インターネット等の媒体を通じて行われる販売が含まれます。

この通信販売に係る経過措置の内容は、次に掲げるとおりです。

通信販売に係る経過措置

通信販売の方法により商品を販売する事業者が、平成31年(2019年)3月31日までにその販売価格等の条件を提示し、又は提示する準備を完了した場合において、平成31年(2019年)9月30日以前に申込みを受け、提示した条件に従って平成31年(2019年)10月1日以後に行われる商品の販売

この要件に該当する通信販売は、経過措置の対象となります。

尚、通信販売(インターネット販売)に係る経過措置については、下記の記事で詳しくまとめています。

【消費税10%への増税】インターネット販売(通信販売)に係る経過措置

経過措置⑨ 有料老人ホームに係る経過措置

9番目の経過措置は、有料老人ホームに係る経過措置になります。

有料老人ホームに係る経過措置の内容は、次のとおりです。

有料老人ホーム

平成25年(2013年)10月1日から平成31年(2019年)3月31日までの間に締結した有料老人ホームに係る終身入居契約(入居期間中の介護料金が入居一時金として支払われるなど一定の要件を満たすものに限ります。)に基づき、平成31年(2019年)9月30日以前から同日以後引き続き介護に係る役務の提供を行っている場合における、平成31年(2019年)10月1日以後に行われる当該入居一時金に対応する役務の提供

この有料老人ホームに係る経過措置の内容を整理すると、このようになります。

【有料老人ホームに係る経過措置の内容】

- 平成25年(2013年)10月1日から平成31年(2019年)3月31日までに締結した契約であること

- 契約内容は、次に掲げる内容であること

- 老人福祉法第29条第1項に規定する有料老人ホームに係る終身入居契約

- 上記契約に基づき、契約者が有料老人ホームに入居する際に一時金を支払うことにより、その有料老人ホームに亡くなるまで居住する権利を取得するもの

- 契約に基づき、次の料金を受け取っていること

- 入居期間中の介護料金(消費税が非課税とされるものを除く)を入居一時金として受け取っている

- 上記入居一時金について、事業者側が事情の変更その他の理由により、その額の変更を求めることができる旨の定めがないこと

- 平成31年(2019年)9月30日以前から引き続き、介護に係るサービスの提供を行っていること

これらの要件を全て満たす場合に、消費税増税後に行われる入居一時金に対応する介護サービスの提供については、8%の税率が適用されます。

但し、上記の要件を全て満たした介護サービスの提供であっても、平成31年(2019年)4月1日以降に入居一時金の額の変更が行われた場合には、その変更後に行う介護サービスの提供については、経過措置の適用はありません。

経過措置⑩ 特定家庭用機器再商品化法(家電リサイクル法)に規定する再商品化等の経過措置

最後に、特定家庭用機器再商品化法(家電リサイクル法)に規定する再商品化等の経過措置について解説します。

この経過措置の内容は、次に掲げる内容になります。

特定家庭用機器再商品化法(家電リサイクル法)に規定する再商品化等の経過措置

家電リサイクル法に規定する製造業者等が、同法に規定する特定家庭用機器廃棄物の再商品化等に係る対価を平成31年(2019年)9月30日以前に領収している場合(同法の規定に基づき小売業者が領収している場合も含みます。)で、当該対価の領収に係る再商品化等が平成31年(2019年)10月1日以後に行われるもの

家電リサイクル法とは、一般家庭や会社等から廃棄されたエアコン、テレビ(ブラウン管、液晶・プラズマ)、冷蔵庫・冷凍庫、洗濯機・衣類乾燥機などの特定家庭用機器廃棄物から、有用な部品や材料をリサイクルし、廃棄物を減量するとともに、資源の有効利用を推進するための法律です。

不要になった廃家電は、一般ごみなどとして廃棄することはできません。

所定の製造元や店舗、リサイクル業者に回収を依頼し、リサイクルに利用されることになります。

但し、不用になった廃家電を引取ってもらうにはリサイクル料金と収集・運搬料金を支払う必要があります。

リサイクル料金はメーカー毎に、収集・運搬料金は小売業者毎に異なります。

これらの廃家電のリサイクルに係る料金についても、経過措置が適用されることになります。

但し、経過措置の対象となるリサイクル料金は、次に掲げる業者等が受け取る料金に限ります。

- 家電リサイクル法第4条に規定する、特定家庭用機器の製造等を業として行う事業者等

- 家電リサイクル法第5条に規定する、特定家庭用機器の小売販売を業として行う事業者等

- 家電リサイクル法第32条第1項に規定する、再商品化等業務を行う者として許可を受けた事業者等

特定家庭用機器とは

特定家庭用機器とは、次の4つの要件全てに該当する、政令により定められた機器を言います。

- 市町村等による再商品化等が困難である

- 再商品化等をする際に経済的な制約が著しくない

- 設計、部品等の選択が再商品化等に重要な影響がある

- 配送品であることから小売業者による収集が合理的である

現在は、エアコン、テレビ(ブラウン管式、液晶・プラズマ式)、 冷蔵庫・冷凍庫、洗濯機・衣類乾燥機の4品目が、特定家庭用機器に定められています。

以上で、消費税増税後の適用税率の判定方法と経過措置の適用要件についての解説を終わります。