こんにちは。税理士の高荷です。

大阪は台風一過と思ったら、又雨です。北海道の天気はどうなのでしょうか?

この場を借りて、台風や地震で被害に遭われた方々に、心よりお見舞い申し上げます。

さて、もしあなたが今、会社を作ろうと思ったら、やっぱり『株式会社』を作るのではないかと思います。

ほとんどの人は、起業や会社設立と言ったら、まず株式会社を思い浮かべるのではないでしょうか。

しかし、日本における会社形態は、株式会社だけではありません。

ここ最近注目されているのが、『合同会社』です。

注目されているとは言っても、さすがに株式会社と比べると数が少なく知名度も低いため、知らない人も多いと思います。

巷でも合同会社を設立するメリット・デメリット等が取り上げられています。

しかし、実はこの合同会社、新たに会社を設立する場合にはメリットがありますが、会社設立後のメリットはほとんどありません。

今回はその理由を、税制上の解説も交えて説明したいと思います。

多くの中小企業と合同会社は、ほとんど同じもの

合同会社は、2006年(平成18年)の会社法の改正により、新たに設けられた会社形態です。

この合同会社はアメリカのLLC (Limited Liability Company) をモデルとして導入されたため、日本版LLCとも呼ばれています。(実際には、アメリカのLLCとは異なります)

合同会社についての説明をする時に、よく株式会社との比較が用いられます。

その際に、株式会社と合同会社の最も大きな違いとして、下記のことが取り上げられます。

【合同会社と株式会社の所有と経営の違い】

| 会社形態 | 出資者(会社の所有者) | 経営者(会社の経営者) |

|---|---|---|

| 株式会社 | 株主 | 取締役(株主が選任) |

| 合同会社 | 社員 | 社員 |

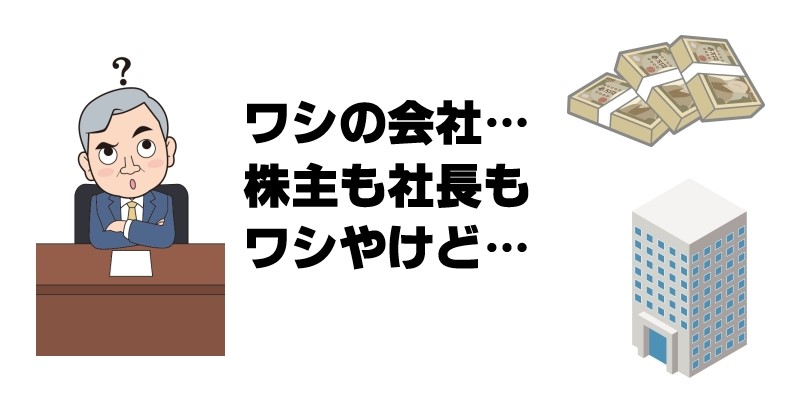

このように、株式会社は『出資者≠経営者』となり、会社の所有者と経営者が異なります。

一方、合同会社は『出資者=経営者』となり、会社の所有者と経営者が一致していると言えます。

確かに、この点は株式会社と合同会社の大きな違いと言えます。

しかし、ちょっと待ってください。

そうです。

大企業においては、いわゆる「所有と経営の分離(出資者≠経営者)」が当たり前であり、そうでなければ会社が成り立ちません。

しかし、中小企業は必ずしもそうではありません。

中小企業においては、出資者=経営者の会社も数多く存在します。

株式会社と合同会社の最も大きな違いが、所有と経営の分離です。

その最も大きな違いが無い中小企業(出資者と経営者が同じ)は、合同会社とほぼ同じ会社と言えるのです。

これは、中小企業が株式会社に限らず特例有限会社であっても同様です。

[su_label]コラム[/su_label]

合同会社に関する小ネタ

あまり参考にならないかもしれませんが、合同会社に関する小ネタ集です。

- 合同会社では、出資者のことを「社員」と言う

- これは、一般の会社で言う「社員=従業員」とは意味が異なります。

- 合同会社では、出資者=経営者なので、経営者=社員ということにもなる

- そのため、代表者は「代表社員」と名乗ることになります。

- 株式会社を略すと(株)になるが、同様に合同会社を略すと(同)になる

- (株)〇〇〇〇 ⇒ (同)○○○○ になります。

- 代表社員をはじめとする社員(役員)に任期はない

- 株式会社では、10年(又は2年)という役員の任期があります。

- 上場できない

- 合同会社は、株式会社のように上場することはできません。

- 合同会社という名称に特別な意味はない

- なぜ「合同」なのか?特別な意味はないそうです。

- 英語での略称は「LLC」又は「G.K.」

- 株式会社は、一般的に「Co., Ltd.」「 Inc.」「K.K.」などでしょうか。

- 株式会社に比べて社会的な信用度が低い傾向にある

- やはり一般的な認知度が低いためだと思いますが。

以上です。

合同会社の税務

続いては、合同会社の税金面について解説します。

と、偉そうに言っていますが、実情は下のとおりになります。

株式会社も合同会社も、税法上は普通法人として扱うため、税金の種類や税率等も全く一緒になります。

ですから、こと税金面に関しては、合同会社と株式会社で有利・不利は存在しません。

そのため、会社設立に際して株式会社にするか合同会社にするか悩んだ場合には、税制面は考慮に入れず他のメリット・デメリットを考慮して決めて下さい。

そこで今回は、合同会社の税務に関して、実務上役に立ちそうな注意点を解説します。

合同会社の役員給与(役員報酬)に関する注意点

株式会社同様に、合同会社の社員(役員)に対しては役員給与(役員報酬)を支給します。

役員給与に関する規定も、基本的には株式会社と同じなのですが、一部注意すべき点があるので解説します。

尚、合同会社においては社員を次のように区分します。

- 経営業務に従事する社員⇒ 業務執行社員(役員)

- 経営業務に従事しない社員⇒ 非業務執行社員(役員ではない)

非業務執行社員には役員給与(役員報酬)を支給できない

まずは、株式会社の役員給与(役員報酬)に関する規定を簡単に確認しておきます。

- 業務執行の対価として支給されるものである

- 基本的に1年間は変更することができない

- 役員に対する賞与は、税金を計算する上での経費にはできない

株式会社の役員給与は、このように規定されています。

合同会社の役員給与も同じなので、業務執行社員に対する給与・賞与も上記の規定通りになります。

又、あくまでも「業務執行の対価として」支給されるものであるため、合同会社の役員ではない非業務執行社員に対しては役員給与を支給することはできません。

合同会社の非業務執行社員は、役員ではなく単なる出資者(株主)として扱われます。

株式会社が、単なる株主に対して給与を払わないのと同じ理屈です。

経営業務に従事しているかどうかの判断

合同会社の社員が経営業務に従事しているかどうかの判断は、法人税法の規定によることになります。

しかし、例によって法人税法においても明確な規定がありません。

一般的には「その法人の経営方針や人事・資金・技術・販売等に関する重要な経営上の決定事項にどれほど関与しているか」をもって総合的に判断することになります。

従って、「経理や総務の仕事をしているが、会社の意思決定には関与していない奥さん」は『経営業務に従事していない』ことになります。

また、「具体的な仕事はしていないが、会社の意思決定には参加する父親」は『経営業務に従事している』ことになるでしょう。

いずれにしろ、その社員の実態で判断することになります。

税法上は「登記」や「肩書」は大した判断材料にはならないことに注意してください。

【役員給与(役員報酬)を利用した節税方法をまとめた記事】

役員報酬と役員借入金を使った繰越欠損金の有効利用【赤字を黒字に変える方法】

使用人兼務役員にはなれない

使用人兼務役員とは、例えば「取締役営業部長」のように役員の肩書と、使用人としての肩書の両方を持っている役員のことを言います。

使用人兼務役員の給与については、以下のように規定されています。

- 使用人(従業員)部分の給料は、変動することができる

- 使用人(従業員)部分の賞与は、経費にすることができる

役員給与(役員報酬)は、基本的に1年間変更することができません。

又、役員に対する賞与は法人税を計算する上では経費にすることができません。

しかし、使用人兼務役員であれば、役員部分の給与(報酬)・賞与は上記と同じ扱いになりますが、使用人(従業員)部分の給与は上記の制約を受けません。

株式会社では使用人兼務役員が認められていますが、合同会社では業務執行役員が使用人兼務役員になることはできません。

この点にも、注意が必要です。

利益の配当を自由に決定することができる

中小企業においては、利益の分配(いわゆる株主への配当)を行っている会社は少ないかと思いますが、参考までに解説します。

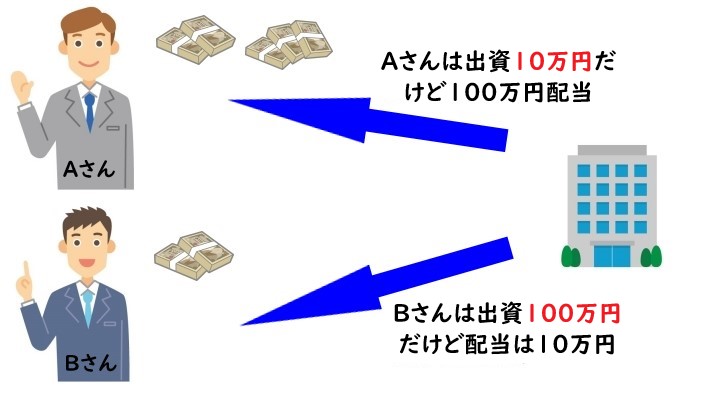

株式会社の場合は、株主の所有する株数によって配当する金額が変わります。

例えば、下記のように持株数に比例して配当を行うことなります。

しかし、合同会社の場合は所有株式数(出資数)に関係なく配当をすることができます。

このように、大した金額を出資していないAさんであっても「会社が今期利益を出せたのは大部分がAさんのお陰」といった場合には、Aさんに多くの配当を行うことができるのです。

合同会社が選ばれる理由

合同会社については、株式会社と比較しても税務上のメリットはありません。

しかし、現実に合同会社の数は増えています。

その理由は、会社を設立する場合には株式会社を設立する以上のメリットがあるからです。

その一番のメリットは、次の点です。

具体的には、登録免許税の少なさと定款認証が不要なことが挙げられます。

【登録免許税】

- 株式会社 ⇒ 15万円

- 合同会社 ⇒ 6万円

【定款認証費用】

- 株式会社 ⇒ 5万円

- 合同会社 ⇒ 不要

会社の設立には手間と費用が掛かります。

株式会社も合同会社も最低資本金は1円となっており、又どちらも一人で設立することが可能です。

税制面も全く変わらないので、他のメリット・デメリットを考慮しても安く設立できるのであれば合同会社を設立しようと考える人がいるのも事実でしょう。

[su_label]コラム[/su_label]

合同会社はどんな事業に向いているのか

合同会社についての一般的な認識として、株式会社に比べて社会的な信用度が低いという面があります。

こればかりは世間のイメージなので現状ではどうしようもありませんが、やはり「法人」を相手とするビジネスでは、上のような世間的なイメージから取引をしてもらえないという現実もあるようです。(全ての法人取引先がそうであるとは思えませんが…)

ですから、消費者相手の小売業や飲食業などが合同会社に向いていると言われています。

しかし、合同会社の世間的な信用度の高低に関係がなく、ランニングコストの低さと法人化による相続対策ができるということなどを考えると、個人的には「不動産賃貸業をする個人事業者が法人化する」のに良いのではないかと思っています。

実際には、業種云々よりも設立してからの会社経営をどうしていくかが一番重要ですが…

【不動産賃貸業に関連する記事】

【株式会社の設立についてまとめた記事】