こんにちは。税理士の髙荷です。

公社債や預貯金等に係る利子による収入を「利子所得」と言います。

個人が有するこの「利子所得」についても、税金(所得税・住民税)が掛かります。

これらの所得のある人は、他の所得と合算して総合課税により確定申告を行うのが原則になりますが、実は、利子の種類によって、次のように取扱いが異なります。

- 総合課税による確定申告

- 申告分離課税による確定申告

- 源泉分離課税による申告不要

- 非課税(元々税金が掛からない)

利子所得は、配当所得と同じようなものとして見られがちですが、配当所得とは所得の性質が異なります。

そのため、利子と配当の区別がつかず、確定申告をするべきなのか、しなくても良いのか、またどのように申告したら良いのかわからない人も多いと思います。

そこで今回は、利子所得の範囲と利子の種類による確定申告の区分、また非課税となる利子所得などについて解説します。

利子所得の範囲

前述したとおり、利子所得は配当所得と混同されがちです。

そこでまずは、利子所得となるものの範囲について確認したいと思います。

利子所得として、最もポピュラーなのは「預貯金の利子」です。

銀行にお金を預けておくと「利息」が付きますね。

その利息が、「利子所得」になります。

また、もうひとつ有名なところでは、公社債に係る利子があります。

この公社債に係る利子も、「利子所得」の1つです。(公社債については、後ほど簡単に解説します。)

しかし、税法に規定する利子所得は、上記の2つも含めて大きく7つの種類があります。

【利子所得の範囲】

- 国又は地方公共団体が発行する公債の利子

- 会社が発行する社債の利子

- 会社以外の法人が特別な法律により発行する債券を含みます。

- 銀行その他の金融機関(勤務先も含む)に対する預貯金の利子

- 勤務先に対する預貯金とは、次のものを言います。

- 労働基準法又は船員法によって管理される労働者又は船員の貯蓄金

- 国家公務員共済組合法、地方公務員等共済組合法に定められた組合に対する組合員の貯金

- 私立学校教職員共済法に定められた事業団に対する加入者の貯金

- 勤務先に対する預貯金とは、次のものを言います。

- 協同組合等で預貯金の受け入れをするもが、その預貯金につき支払うもので、法人税法の「協同組合等の事業分量配当金等の損金算入(※1)」の規定に掲げる金額のうち、定期預金に対応する部分の金額

- 信託会社(※2)が引き受けた金銭信託で共同しない多数の委託者の信託財産を合同して運用(委託者非指図型投資信託及びこれに類する外国投資信託の運用を除く)し、それによって得た収益の分配金

- 証券投資信託のうち、公社債投資信託の収益の分配金

- 上記以外の証券投資信託の収益の分配金は、「配当所得」となります。

- 証券投資信託以外の投資信託のうち、信託財産として受け入れた金銭を一定の公社債等に対して運用するもので、その受益権の募集が公募により行われたものの収益の分配金

- (※1)協同組合等の事業分量配当金等の損金算入について

簡単に言うと、農業協同組合、消費生活協同組合等のいわゆる協同組合等(企業組合を除く)が、その組合員等に対して分配するお金(配当金のようなもの)を「事業分量配当金」と言います。

そして、その事業分量配当金を、協同組合等の経費(費用)とすることを「損金算入」と言います。 - (※2)信託会社とは

まず、「信託」とは、例えばAさんが自分の財産を信頼できる他人(Bさん)に譲渡するとともに、その財産を管理・処分・運用することで得られる利益をCさんに与える旨をBさんと取り決めることを言います。

この場合、Aさんを「委託者」、Bさんを「受託者」、Cさんを「受益者」と呼び、信託された財産を「信託財産」と呼びます。

この信託の引き受けを仕事として行う会社が「信託会社」で、信託業法により内閣総理大臣の免許または登録を受ける必要があります。

上記に掲げる7種類が、税法上の利子所得になりますが、4.~7.は、少し専門的な内容です。

従って、やはり一般的な利子所得としては1.及び2.の公社債の利子と3.の預貯金の利子になると思います。

尚、上記の7種類を総称して、以下「利子等」と呼びます。

[su_label]チェック![/su_label]

【公社債とは】

公社債とは、資金調達をしようとする国や地方公共団体、企業など(発行体)が多数の投資家から資金を借入れる際に発行する「債券」のことを言います。

この「債券」は、いわゆる「借用証書」と同じようなものと捉えてください。

投資家は、発行体の債券を購入することで債券の保有者となり、発行体から元本の返済と利息の支払いが約束されます。

債券を保有している間は利息が支払われ、償還日(発行体が発行時に定めた返済の期日)には額面金額が払い戻されることから、株式に比べリスクが低いとされています。

そして、債券を保有していることで支払われる「利息」が、公社債の利子所得に該当します。

因みに、公社債は、その発行体によって、次のように呼ばれます。

- 国が発行する債券

- 国債・公共債・公債など

- 地方公共団体が発行する債券

- 地方債・公共債・公債など

- 会社が発行する債券

- 社債・民間債など

- 外国の政府・政府関係機関、事業会社が発行する債券

- 外国債・外債など

[su_label]チェック![/su_label]

【配当所得との違い】

利子所得と配当所得は、その内容がはっきりしているものであれば区別がつきやすいのですが、細かい規定になると「利子なのか?」「配当なのか?」と判断に迷うこともあります。

特に、投資信託等の「収益の分配(収益分配金)」については、証券会社などに確認しないと区別がつかないこともあります。(例えば、同じ収益の分配金でも、公社債投資信託は「利子所得」、株式投資信託では「配当所得」になります)

一般的には、所得税法上の配当金とは、株主や出資者が法人から受ける剰余金や、利益の配当、剰余金の分配、投資法人からの金銭の分配又は投資信託(公社債投資信託及び公募公社債等運用投資信託以外のもの)及び特定受益証券発行信託の収益の分配などが該当します。

配当所得の範囲については、こちらの記事で詳しくまとめているので、上記に掲げた「利子所得の範囲」と見比べてみてください。

利子所得にならないものと非課税になる少額利子等

前章で、利子所得の範囲を確認したので、続いては利子所得にならないものと、利子所得の非課税について解説します。

利子所得にならないもの

次に掲げる利子は、利子所得ではなく「雑所得」になります。

- 勤労者又は船員以外の人(例えば、退職者や会社の役員など)が預けた勤務先預金の利子

- 学校債、組合債等の利子

- 国税通則法又は地方税法に規定する還付加算金

- 定期積金等の給付補填金

- 金銭の貸付けによる利子

- 金銭の貸付けによる利子は、事業所得となる場合もあります。

特に、5.の「金銭の貸付けによる利子」は、利子所得ではなく雑所得(又は事業所得)になるので、注意してください。

非課税になる少額の利子等

利子等のうち、次に掲げるものは、非課税の規定により税金が掛かりません。

- 子供銀行預金の利子

- 納税貯蓄組合預金の利子

- 納税準備預金の利子

- 当座預金で年1%以下の利率を付される利子

- 特定寄付信託契約に基づき設定された信託の信託財産につき生じる公社債等の利子

- その公社債等が当該信託財産に引き続き属していた期間に対応する部分の額に限り、平成23年6月30日以後に締結された契約に限ります。

また、上記とは別に、下表のような非課税制度も存在します。

| 障害者等の | 勤労者財産形成住宅貯蓄非課税制度・勤労者財産形成年金貯蓄非課税制度 | ||

|---|---|---|---|

| 少額預金等非課税制度 | 少額公債非課税制度 | ||

| 対象者 | 国内に住所を有する個人で障害者など | 事業主に雇用されている55歳未満の人 | |

| 対象貯蓄 |

|

|

財形住宅貯蓄・財形年金貯蓄契約に基づく預貯金・合同運用信託、特定の有価証券、生命保険・損害保険、生命共済 |

| 手続 | あらかじめ「(特別)非課税貯蓄申告書」と障害者に該当する旨の一定の公的書類を提出・提示し、預入等の際には「(特別)非課税貯蓄申込書」を提出する | 「財産形成非課税住宅(年金)貯蓄申告書」を提出し、預入等の際には「財産形成非課税住宅(年金)貯蓄申込書」を提出する | |

| 非課税限度額 | 元本350万円 | 元本550万円、財産形成年金貯蓄のうち、生命保険料等については385万円 | |

- 上記に掲げる各書類は、金融機関、証券会社又は勤務先等を通じて税務署に提出されます。

利子所得の課税関係

利子所得については、その種類により、次のように税制上の取扱いが異なると述べました。

- 総合課税による確定申告

- 申告分離課税による確定申告

- 源泉分離課税による申告不要

- 非課税(元々税金が掛からない)

このうち、税金が掛からない4.については既に解説済みなので、ここでは、税金の対象となる1.~3.について解説します。

まず、1.~3.のうち、1.及び2.については、確定申告を行う必要があります。

一方、3.については、税金は掛かるものの、確定申告をする必要はありません。

なぜかと言うと、3.の「源泉分離課税」とは、税金を前もって利子等の金額から天引きする制度(源泉徴収制度)によって、税金の手続及び納税が完結するからです。

源泉分離課税制度

平成28年1月1日以後に、国内で支払われる利子等のうち、次に掲げるもの以外のものについては、他の所得と区分して所得税15.315%・住民税5%(併せて20.315%)の税率による源泉徴収だけで納税が完了します。

これを、「源泉分離課税制度」と言います。

つまり、源泉分離課税の対象となる利子等については、利子等を受け取る人の側(納税者側)では、税金についての手続を一切する必要が無いのです。

【源泉分離課税の対象とならない利子等】

- 特定公社債(※)の利子等

- 公募公社債投資信託又はその受益権が上場株式等に該当するものの収益の分配

- 公募公社債等運用投資信託の収益の分配

- 特定公社債以外の公社債の利子で、その利子の支払法人の特定同族株主等が支払いを受けるもの

- (※)特定公社債とは

特定公社債とは、次のような公社債を言います。- 国債、地方債、外国国債、外国地方債

- 会社以外の法人が特別な法律により発行する債券

- 外国法人に係るもの、投資法人債、短期投資法人債、特定社債、特定短期社債及び預金保険法に規定する長期信用銀行債等を除きます。

- 公募公社債、上場公社債

- 発行の日前9ヶ月以内に有価証券報告書を提出している法人が発行する社債

- 金融商品取引所(外国の法令に基づき設立されたものを含む)において公表された一定の公社債情報に基づき発行する公社債で、目論見書にその公社債情報に基づき発行されたものである旨の記載のあるもの

- 国外において発行された公社債で、次に掲げるもの

- 国内において売出しに応じて取得した公社債

- 国内において売付け勧誘等に応じて取得した公社債で、その取得の日前9ヶ月以内に有価証券報告書を提出している法人が発行するもの

- 外国法人が発行し、又は保証する債券で一定のもの

- 国内又は国外の法令に基づいて銀行業又は金融証券取引業を行う法人又はその法人との間に完全支配の関係がある法人等が発行する社債

- 平成27年12月31日以前に発行された公社債(同族会社が発行したものを除く)

上記に掲げる4つの利子等以外の利子所得については、必ず源泉分離課税の対象となり、確定申告及び納税をする必要がありません。(と言いますか、確定申告をすることはできません)

[su_label]チェック![/su_label]

【源泉徴収とは】

源泉徴収とは、給与や配当などの支払者(主に企業)が、それらを支払う際に、あらかじめ税金を天引きし、その天引きした税金を国等に納付する制度を言います。

従って、給与を受け取るサラリーマンや、配当金を受け取る株主は、源泉徴収された(天引きされた)税金分だけ手取額が減ることになります。

しかし、この源泉徴収(天引き)制度により、給与や配当金を受け取る人は、税金に関する手続きをする必要が無くなるのです。

ですから、利子等についても、その利子等の支払者があらかじめ20.315%の税金を天引きしてくれるため、利子を受け取った人(納税者)は、確定申告や納税をする必要が無くなります。

預貯金の利子を思い浮かべてください。

預貯金の利子をもらっても、確定申告したことは無いですよね。

それは、源泉徴収によって既に納税まで完結しているからなのです。

尚、上記で解説した利子等以外にも、次に掲げる利子等が源泉分離課税の対象となります。

あまり無いケースだとは思いますが、参考までに内容だけお伝えしておきます。

- 平成28年1月1日以後に支払いを受けるべき国外において発行された公社債(外貨建て公社債を除く)又は、公社債投資信託の受益権の利子又は収益の分配に係る利子で、「特定公社債の利子等」及び「公募公社債投資信託又はその受益権が上場株式等に該当するものの収益の分配」以外のもの(国外払いのものに限る)

- 上記については、国内における一定の支払の取扱者を通じて交付を受ける場合にのみ源泉分離課税の対象となります。

上場株式等の配当等に係る利子所得の申告分離課税制度

次に、「上場株式等の配当等に係る利子所得」の取扱いについて解説したいと思います。

が、その前に、「上場株式等の配当等に係る利子所得」って何?と思われた人に向けて、「上場株式等の配当等に係る利子所得」について説明します。

「配当所得」なのか?「利子所得」なのか?意味が分かりませんね、なぜこんな表現をするのでしょうか?税金の専門用語は、ホンマ意味不明なものが多いです。

これは、実際には「利子所得」のことを指します。

具体的にどういうことかというと、「特定口座」を利用して上場株式等の運用をしている人が対象になります。

(「特定口座」については、下記の記事を参照してください)

上場株式等の特定口座制度について【上場株式等の配当所得との関係】

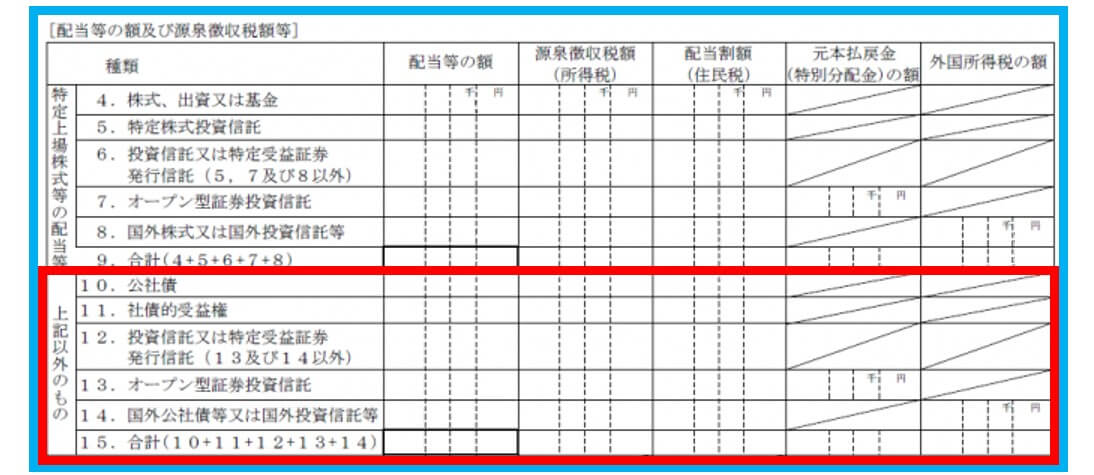

下の図をご覧ください。

これは「特定口座年間取引報告書」の記載内容の一部を抜粋したものです。

【特定口座年間取引報告書の一部抜粋図】

この図の、薄青枠で囲まれた部分(番号で言うと、4.~15.まで)が「上場株式等の配当等」について記載される欄です。

そして、薄青枠内の赤枠で囲まれた部分(番号で言うと、10.~15.まで)が「上場株式等の配当等に係る利子所得」が記載される欄になります。

つまり、「上場株式等の配当等」とは、上場株式等に係る「配当」と「利子」の両方を併せた呼び方なのです。(上図番号の4.~9.が「配当」、10.~15.が「利子」だと分けて考えてください)

従って、上場株式等の配当等に係る利子所得とは、簡単に言うと「上場株式等に係る利子所得」のことです。

ただ、正式には「上場株式等の配当等に係る利子所得」と呼ぶようなので、ここでもその名称で統一します。

この、上場株式等の配当等に係る利子所得については、税制上、次のいずれかの取扱いとなります。

- 申告分離課税による確定申告

- 源泉分離課税による申告不要

この場合に、確定申告不要を選べば何もしなくても良いので問題ありませんが、確定申告をする場合には、注意が必要です。

上場株式等の配当等に係る利子所得を申告する場合には、総合課税は選択できず、必ず申告分離課税で確定申告しなければなりません。

申告分離課税とは、他の所得(例えば、給与所得や事業所得など)と合算しないで、個別に税金を計算する方法です。

(総合課税と申告分離課税について、詳しくは下記の記事を参照してください)

所得税の譲渡所得の区分【総合課税と申告分離課税】

申告分離課税による確定申告では、上場株式等の配当等に係る利子所得につき、20.315%(所得税15.315%・住民税5%)の税率で課税されます。(つまり、源泉分離課税の税率と同じです)

源泉分離課税と同じ税率なので、確定申告をしてもしなくても一緒のような気がしますが、証券税制の特例である「上場株式等の譲渡損失の繰越控除」を適用するケースでは、必ず確定申告をしなければならないと決められているのです。

また、特定口座において「簡易申告口座(源泉徴収なしの口座)」を選択した場合には、確定申告をすることによって源泉徴収された税金が還付になることもあります。

従って、税制上の特例や税金の還付を受けるために確定申告をする場合もありえるので、「申告分離課税による確定申告」か「源泉分離課税による申告不要」かを選べるようになっているのです。

利子所得の課税関係のまとめ

ここまで、利子所得の「源泉分離課税」と「申告分離課税」について解説してきましたが、利子所得に係る税制のまとめとして、「総合課税」も含めた一覧表で確認したいと思います。

【利子所得の課税関係一覧表】

| 区分 | 課税方式 | 税率 |

|---|---|---|

| 特定公社債の利子 | 申告分離課税 又は 申告不要(源泉分離課税) |

所得税15.315% 住民税5% (合計20.315%) |

| 公募公社債投資信託及び公募公社債等運用投資信託の収益の分配 | ||

| 国外一般公社債等の利子等以外の国外公社債等の利子等 | ||

| 同族会社(※1)が発行した社債の利子等で同族会社の役員等がその同族会社から支払いを受けるもの | 総合課税 | |

| 国外の銀行に預けている預貯金の利子 | ||

| 特定公社債以外の公社債の利子(上記、同族会社を除く) | 申告不要(源泉分離課税)(※2) | |

| 合同運用信託及び私募公社債投資信託の収益の分配等 | ||

| 預貯金(社内預金、普通預金等の要求払預金を含む)の利子 | ||

| 国外一般公社債等の利子等 |

- (※1)の同族会社とは、会社の株主等の3人以下が、その会社の発行済株式の総数の50%超を有する場合など、一定の要件を満たす会社を言います。

- (※2)の欄に該当する利子所得については、確定申告をすることはできません。

冒頭で、利子所得については、他の所得と合算して「総合課税」により確定申告を行うのが原則だと述べましたが、このように一覧表にしてみると、実は、総合課税の対象となる利子所得は非常に限られたものであると言えます。

従って、利子所得のほとんどは、「源泉分離課税による申告不要」か「申告分離課税による確定申告」のいずれかを選択することになります。

但し、前述した「証券税制の特例」により確定申告をしなければならないケースを除き、利子所得については、申告不要を選択するのが一般的です。

利子所得の計算方法

最後に、確定申告をする場合の「利子所得」の計算方法について解説します。

利子所得に係る税金(税率)は、合計で20.315%です。

従って、「利子所得 × 20.315%」で税金が計算されるわけですが、税率20.315%を掛ける前の「利子所得」は、どのように計算するのでしょうか?

【利子所得の計算方法】

利子所得の金額 = 利子による収入金額

但し、この場合の「利子による収入金額」とは、源泉徴収される前の金額(税込の利子の額面金額)です。

源泉徴収された後の「手取額」ではないので、注意してください。(手取額 + 源泉徴収税額 = 収入金額)

利子所得の計算は、利子による収入金額なので、基本的に計算などをする必要はありません。

ただ、手取額ではなく、手取額に源泉徴収された税額を足した金額が「利子所得(収入金額)」になるので、その点には留意してください。

以上で、利子所得に関する解説を終わります。