こんにちは。税理士の高荷です。

今回は、地方税の中でも法人・個人事業者に関わりの深い償却資産税について解説します。

償却資産税は、地味な税金ではありますが、実は毎年申告が必要な税金です。

そのため、法人や個人事業者にとっては、無視できない重要な税金と言えます。

しかし、そもそも償却資産税がどのような税金なのかを理解している事業者は少ないと思います。

そこで今回は、償却資産税の仕組みと計算方法などを詳しく解説します。

償却資産とは

最初に、償却資産税の対象となる償却資産の内容から説明します。

償却資産とは、次の資産のことを言います。

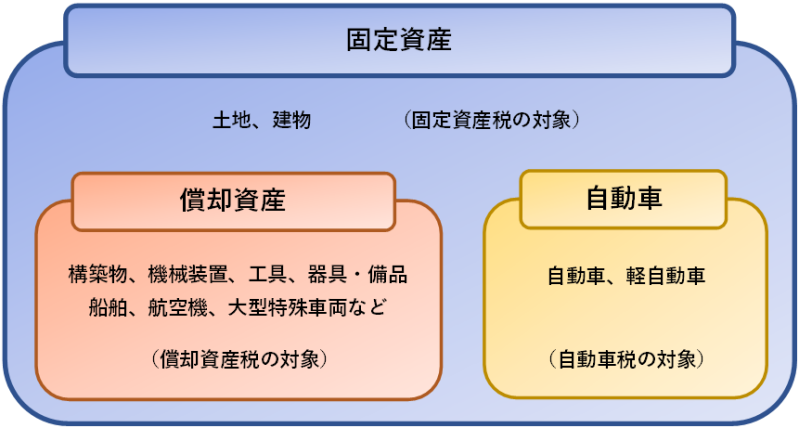

つまり、償却資産は固定資産の一部ということになります。

この償却資産をイメージすると下の図のようになります。

このように、償却資産とは土地、建物、自動車以外の事業用の資産で、法人や個人事業者の減価償却の対象になる資産を言います。

尚、減価償却の仕組みや計算方法は、こちらの記事で解説しています。

自動車に係る減価償却費を定額法と定率法で計算する方法【基礎から償却方法まで】

また、固定資産税(都市計画税)については、下記の記事で詳しく解説しています。

固定資産税・都市計画税の計算方法と特例制度【住宅用地・新築住宅・一定の改修工事など】

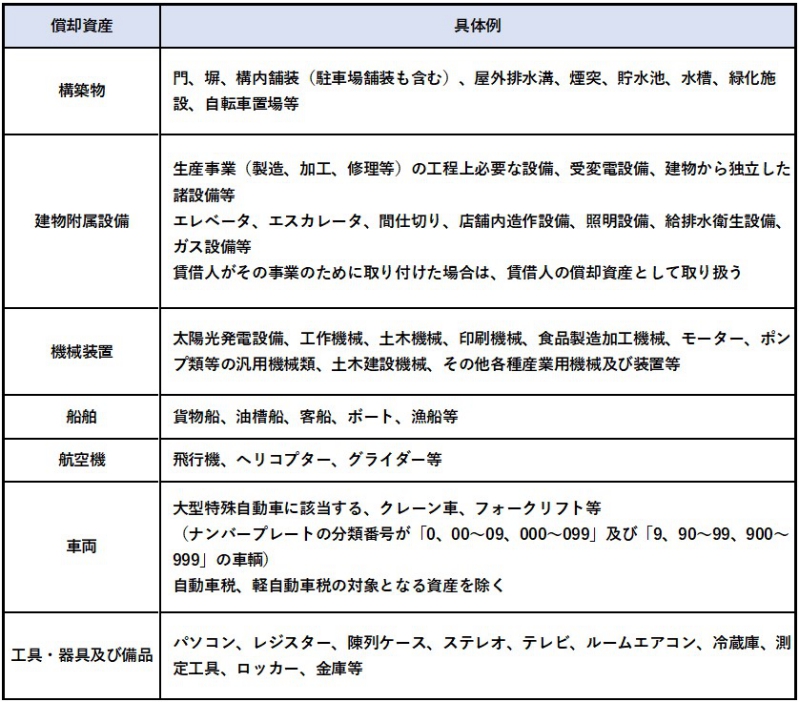

償却資産の具体例を挙げると、次のような資産が対象になります。

【償却資産の具体例】

- 次の資産は、償却資産に該当します。

- 建設仮勘定として計上されている資産

- 簿外資産(会計帳簿に載っていない資産)

- 減価償却済の資産

- 遊休・未稼働の資産

- もらった資産

- 資本的支出になる改良費

- 使用可能期間が1年未満、又は取得価額が20万円未満で、個別に減価償却しているもの

- 30万円未満で、税務上の少額減価償却資産の特例を受けているもの

尚、30万円未満の少額減価償却資産の特例については、こちらの記事でまとめています。

30万円未満の少額減価償却資産の特例と中小企業投資促進税制【特別償却・税額控除】

また、下記の資産は償却資産には該当しません。

【償却資産に該当しないもの】

- 棚卸資産

- 固定資産税の対象となるもの

- 自動車税、軽自動車税の対象となるもの

- 無形固定資産(ソフトウェア、電話加入権など)

- 書画、骨董など

- 繰延資産(創立費、開業費など)

- 耐用年数1年未満、又は取得価額10万円未満で、税務上経費として計上しているもの

- 取得価額20万円未満で、税務上3年で一括償却しているもの

償却資産税とは

償却資産税とは、前述した償却資産を対象として課される税金(地方税)です。

その特徴は、次のとおりになります。

- 各市区町村が課税する地方税

- 東京23区のみ特例により東京都が課税

- その年の1月1日現在に所有している償却資産が対象

- 事業者の自主申告により課税される

- 償却資産税の計算は、各市区町村が行う

- 地方税のため、各市区町村により取扱いが異なる

償却資産税は、基本的に毎年申告が必要な税金になります。

但し、申告するのは所有する償却資産の内容だけで、償却資産税の税額計算は、各市区町村が行います。

土地や建物に課税される固定資産税であれば、各市区町村がその所有者を把握することができます。(法務局の登記の情報などから)

そのため、固定資産税については、納税者は申告等の作業をする必要がありません。

しかし、償却資産税は、その所有者を各市区町村が把握することができません。(登記、登録などが必要な資産ではないため)

従って、償却資産を所有する事業者は、所有する償却資産の内容を、自主的に各市区町村に申告しなければならないのです。

償却資産を所有する事業者は、毎年1月1日の時点で所有している償却資産の内容を、1月31日までに申告することになります。

また、固定資産税は、事業を行っていない個人でも納付する必要がありますが、償却資産税は法人や個人事業者などの事業者のみが対象になります。

[su_label]チェック![/su_label]

償却資産の申告の注意点

償却資産の申告は、各市区町村に申告しますが、申告する市区町村は会社の所在地がある市区町村ではありません。

実際に、償却資産が存在している場所の市区町村に申告します。

どういうことかと言うと、例えば下のように、支店や事業所が複数ある場合に注意が必要になります。

例)本社とは別に、事業所がある場合

- 本社 … 大阪市

- 事業所 … 寝屋川市

このような場合の償却資産の申告は次のようになります。

- 大阪市(本社)にある償却資産 ⇒ 大阪市に申告

- 寝屋川市(事業所)にある償却資産 ⇒ 寝屋川市に申告

このように申告することで、本社にある償却資産は大阪市で課税され、寝屋川市にある償却資産は寝屋川市で課税されることになります。

本社・事業所の全ての償却資産を、本社のある大阪市に申告することはできないので、注意してください。

余談ですが、償却資産の内容を申告するだけで、税金の申告とは異なるため、一般的には「償却資産税の申告」ではなく、「償却資産の申告」と呼びます。

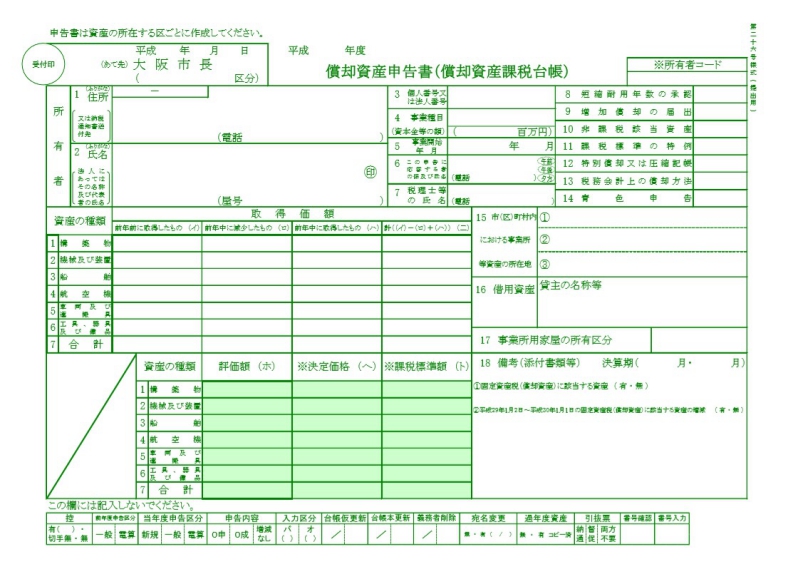

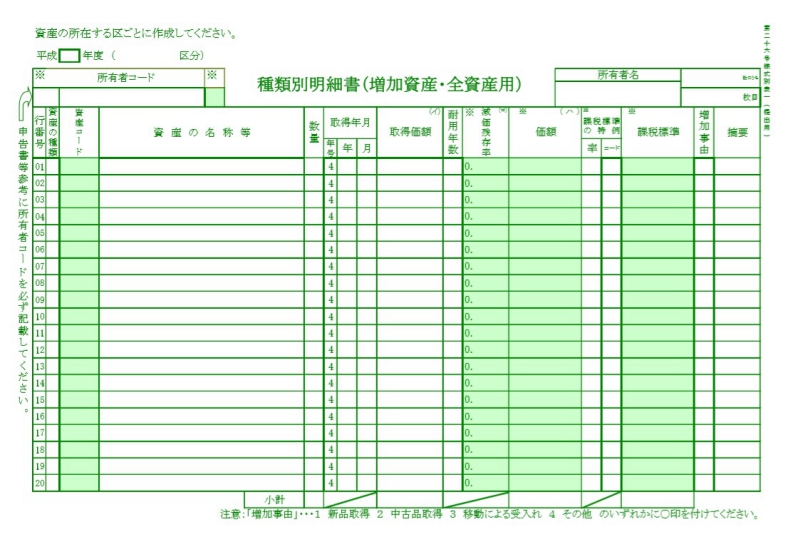

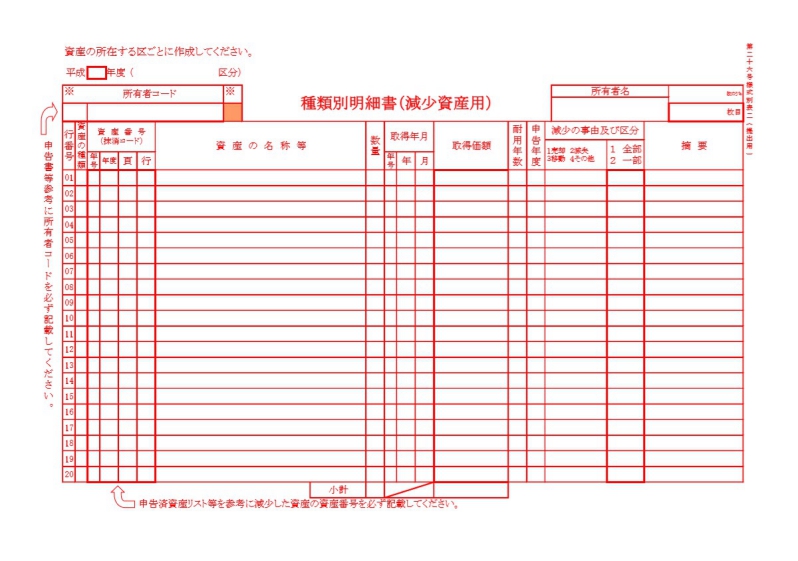

償却資産の申告書は、各市区町村によって様式等が異なりますが、ここでは大阪市の申告書を見本として掲載します。

【償却資産の申告書】

【償却資産が増加した場合に使用する明細書】

【償却資産が減少した場合に使用する明細書】

これらの償却資産申告書は、下記のサイトからダウンロードできます。

償却資産税の計算方法

ここまで解説してきたように、償却資産税はその資産の内容を申告するだけで、税額の計算は各役所が行います。

各市区町村は、申告された償却資産の内容を基に償却資産税の計算を行い、後日納税通知書を送ってきます。

この納税通知書を使って、償却資産税を納めることになります。

通常は、年4回に分けて納付するのが一般的です。

大阪市では、4月の上旬に納税通知書を発送し、4月、7月、12月、翌2月の4回に分けて納付します。

そのため、自分で償却資産税の計算をすることはないのですが、事前に税額を知っておきたい場合などもあると思うので、解説の最後として簡単に計算方法を解説します。

償却資産税の計算方法

償却資産税は、下記の計算方法により算出します。

【償却資産税の計算方法】

償却資産税 = 課税標準額 × 1.4%

- 課税標準額 … 1,000円未満切捨て

- 償却資産税 … 100円未満切捨て

計算の基礎になる課税標準額は、償却資産1個(又は1組)ごとの価格(評価額)の合計額となります。

課税標準額は、次の方法により計算します。

課税標準額の計算方法

償却資産税の課税標準額は、次の評価額の合計額になります。

- 申告の前年に取得した償却資産の評価額

- 申告の前年より前に取得した償却資産の評価額

- 1. + 2. = 課税標準額

尚、課税標準額が150万円未満の場合は、償却資産税は課税されません。(但し、償却資産の申告は必要です)

それでは、それぞれの評価方法を説明します。

申告の前年に取得した償却資産の評価額

申告の前年に取得した償却資産は、取得日に関係なく半年使用したものとして評価します。

この場合の申告の前年とは、申告の前年の1月2日から申告年の1月1日までを言います。

【申告の前年に取得した償却資産の評価額】

申告の前年に取得した償却資産の評価額

= 取得価額 ×(1 - 耐用年数に応じた減価率 × 1/2)

申告の前年より前に取得した償却資産の評価額

申告の前年より前に取得した償却資産は、前年1月1日時点での評価額から、更に1年間使用したものとして評価します。

この場合の申告の前年より前とは、申告の前年1月1日以前のことを言います。

【申告の前年より前に取得した償却資産の評価額】

申告の前年より前に取得した償却資産の評価額

= 前年度の評価額 ×(1 - 耐用年数に応じた減価率)

尚、計算された評価額が取得価額の5%を下回る場合は、取得価額の5%が評価額になります。

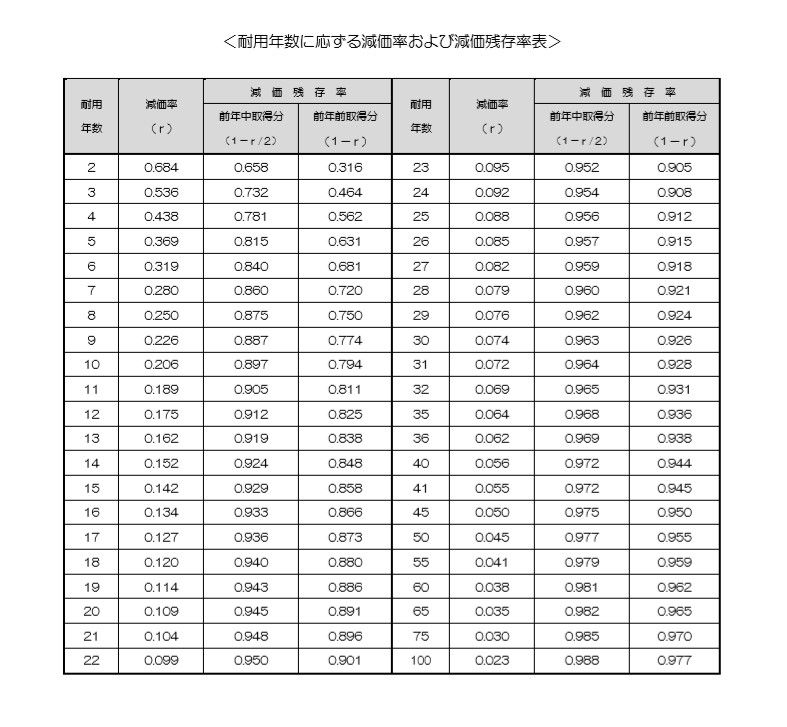

耐用年数に応じた減価率

上記の計算で使用する耐用年数に応じた減価率は、下図のようになります。

【耐用年数に応じた減価率(大阪市掲載分)】

(出典 大阪市 ホームページ)

尚、上記減価率の表及び耐用年数の一覧は、大阪市のサイトから取得できます。

以上で、償却資産税の対象となる資産の種類と仕組み、税金の計算方法についての解説を終わります。

【償却資産税の税務調査についてまとめた記事】