こんにちは。税理士の高荷です。

さて、2017年(平成29年)1月4日から国税のクレジットカード納付が開始されました。

開始から1年以上経っているので、既に利用している納税者もいると思います。

今回は、クレジットカードを利用した納税のメリットとデメリットを解説します。

特に、源泉所得税のクレジットカード納付は、e-Taxソフトを使って電子申告をしなければ利用できません。

今回はメリットと併せて、源泉所得税の電子申告の方法とそのデメリットなどを中心に解説します。

クレジットカード納付を検討している納税者に、参考にしてもらえたらと思います。

国税のクレジットカード納付の概要

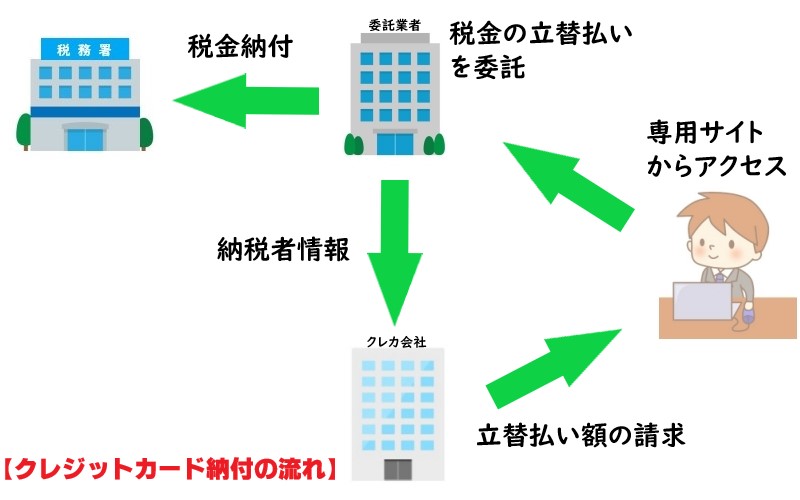

クレジットカード納付とは、インターネット上でのクレジットカード支払の機能を利用して、国税庁長官が指定した納付受託者(トヨタファイナンス株式会社)へ、国税の納付の立替払いを委託することにより国税を納付する手続です。

「国税クレジットカードお支払サイト」は国税庁長官が指定した納付受託者が運営する国税のクレジットカード納付専用の外部サイトです。

(出典 国税庁HP クレジットカード納付の手続)

これは、国税庁のHPより抜粋した、クレジットカード納付の概要です。

このクレジットカード納付の流れを図示すると、下のようになります。

納税者が、委託業者により運営される「国税クレジットカードお支払サイト」を利用して、クレジットカードで納税を行うシステムになっています。

一般的にこういったサービス(システム)は、下記の事項を目的に実施されます。

- 手続の簡略化

- 利用者の利便性の向上

- 事務処理の簡素化

このクレジットカード納付については、特に利用者の条件がないため、クレジットカードさえ持っていれば法人・個人問わず利用できます。

ですから、自宅やオフィスに居ながらインターネット経由で納税ができることになるので便利で簡単ですし、納税者・税務署双方の事務処理が簡素化されることも期待されます。

そう考えると、確かにメリットは大きいように思えますが…

次の章からは、もう少し具体的にクレジットカード納付のメリットとデメリットを解説します。

[su_label]コラム[/su_label]

地方税のクレジットカード納付

クレジットカード納付は「国税」に限ったことではありません。

「地方税」でも利用できるものがあります。

寧ろクレジットカード納付については「地方税」の方が先に導入しています。但し、地方税ではおなじみの「各自治体によって取扱いが異なる」場合があるため、今回のブログでは国税のクレジットカード納付についてのみ解説しています。

クレジットカード納付のメリット

さて、国税のクレジットカード納付のメリットですが、前章で挙げた3点が最大のメリットになります。

- 手続の簡略化

- 利用者の利便性の向上

- 事務処理の簡素化

「クレジットカードのポイントが付く」とか「分割・リボ払いが可能」などの細かい点をメリットとして挙げているサイト等も見られます。

しかし、それらについての国税庁の見解は、このようになっています。

国税庁としても、責任は持てないための発言でしょう。

国税庁が責任を持てないのであれば、当ブログとしても責任は持てないため、敢えて取り上げません。

大きな意味では上の3点のメリットに含まれますが、他に具体的なメリットを挙げるとしたら、次の3つくらいでしょうか。

- 全ての国税で利用可能(一部例外あり)

- 24時間利用可能

- スマホでも利用可能

誤解しないでもらいたいのは、クレジットカード納付は『メリットが少ない』ということを言いたいのではありません。

上で挙げた3点(手続、利便性、事務処理)のメリット自体は、非常に大きいメリットです。

税金の納付をしたことのある人なら分かると思いますが、税金納付の定番である『納付書を使った納付』と比較すれば、クレジットカードで税金の納付ができるメリットは充分にあります。

ですから、クレジットカード納付のメリットについてまとめると、次のことが言えます。

クレジットカード納付のデメリット

次に、クレジットカード納付のデメリットについて解説します。

実は、クレジットカード納付のデメリットは、かなりあります。

今回は、その中でも特に影響が大きそうなものを、いくつか取り上げて説明したいと思います。

源泉所得税をクレジットカードで納付する場合

国税のクレジットカード納付は、一部の例外を除き、全ての国税で利用できると述べました。

源泉所得税は、クレジットカード納付ができないわけではありませんが、条件付きの例外と考えて下さい。

なぜ「条件付き」なのかと言うと、源泉所得税のクレジットカード納付には、次の前提条件があるからです。

電子申告を使用することを前提に、クレジットカード納付ができるようになっているのです。

電子申告とは、「税金の申告をインターネットを使って電子データで行うこと」を言います。

従来であれば、確定申告書等を紙に印刷し、税務署へ持参(又は郵送)して提出するのが一般的な申告方法でした。

しかし、昨今では確定申告書等を、インターネット経由で電子データのまま税務署へ送信する「電子申告」が主流になっています。

この電子申告をするためには、国税庁が提供している専用のソフトウエアが必要になります。

- e-Tax(イータックス)ソフト

- e-Tax(イータックス)ソフトWEB版

これらのソフトウエアについては、下記のリンクを参照ください。

源泉所得税をクレジットカードで納付するためには、まず、この電子申告ソフト(e-Taxソフト)を利用して源泉所得税の電子申告を行わなければなりません。

つまり、クレジットカード納付までの手順は、次のようになります。

- 源泉所得税の納付書を、e-Taxソフトで作成する

- 源泉所得税の納付書を、e-Taxソフトで電子申告する

- 源泉所得税のクレジットカード納付を行う

そこで次からは、源泉所得税の電子申告の手順について解説します。

源泉所得税の電子申告の手順

それでは、源泉所得税の電子申告を行う手順を解説します。

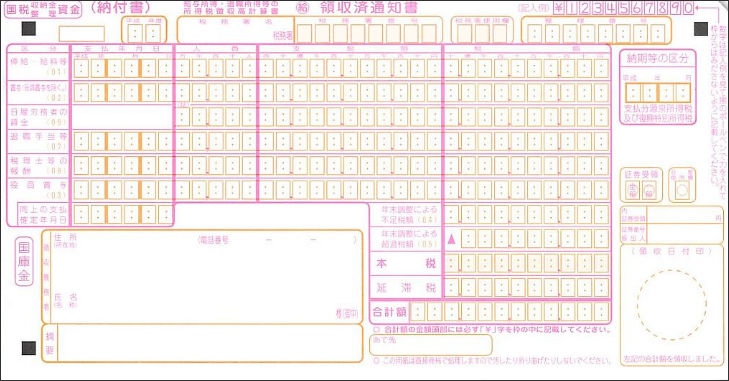

まずは、下の納付書をご覧ください。

この納付書は、源泉所得税を金融機関等で納付する場合に使用する納付書です。

この納付書に必要な事項(金額)を記入して、源泉所得税を納付するのが一般的な納付方法です。

【電子申告の手順①】

源泉所得税の電子申告をするためには、上の源泉所得税の納付書を、前述した電子申告ソフト(e-Taxソフト又はWEB版)で作成する必要があります。

【電子申告の手順②】

その後、作成した源泉所得税の納付書(電子データ)を、同じ電子申告ソフト(e-Taxソフト又はWEB版)を使って、電子申告(電子送信)します。

【電子申告の手順③】

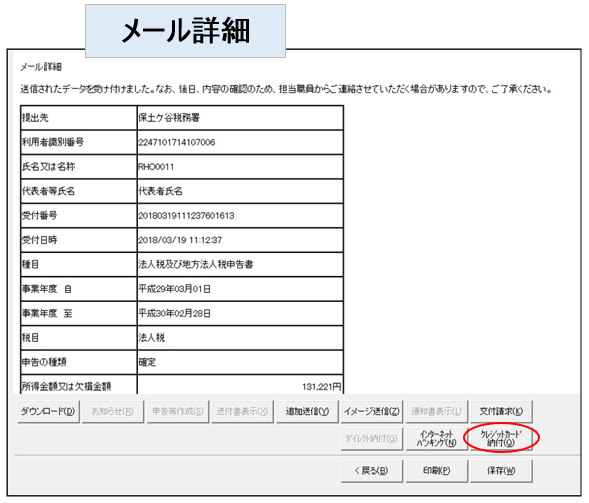

電子申告の送信後に、e-Taxソフト(又はWEB版)の中にある、メッセージボックスから「メール詳細(ファイル)」を開きます。

【電子申告の手順④】

③で開いたメール詳細の下部にある「クレジットカード納付ボタン」を押して、国税クレジットカードお支払サイトに移動します。

【電子申告の手順⑤】

移動した国税クレジットカードお支払サイトにて、クレジットカード納付の手続きを行います。

【メール詳細ファイルの見本】

上の図は、メール詳細画面のサンプルです。「e-TaxソフトWEB版」及び、実際の源泉所得税の「メール詳細」とは異なりますが、同じような画面が表示されます。

このメール詳細画面では、右下に「クレジットカード納付」のボタンがあります。

源泉所得税の電子データの納付書を電子送信した後に、このボタンを押して、「国税クレジットカードお支払サイト」へ移動します。

(出典 ㈱ハンド Q&Aより抜粋)

いかがでしょうか?

このような、電子申告の手続きを経て、初めて源泉所得税のクレジットカード納付が可能になります。

電子申告の経験がある人ならまだしも、電子申告の経験がない人にとっては、クレジットカード納付のメリットがあまり感じられない内容と言えます。

尚、電子申告後のクレジットカード納付については、以下の国税クレジットカードお支払サイトを参考に進めてください。

源泉所得税のクレジットカード納付には、電子申告が条件として存在するので、電子申告ができなければ、従来どおり「紙の納付書」を使って納付することになります。

さらに、この方法は我々税理士にとっても無関係ではありません。

[su_label]コラム[/su_label]

源泉所得税のクレジットカード納付のデメリット(税理士編)

ほとんどの税理士にとって電子申告そのものは、難しい作業ではありません。

現在では、電子申告をしていない税理士の方が少数派と言えるでしょう。

しかし、問題は使用するソフトにあります。

源泉所得税のクレジットカード納付は、現在「e-Taxソフト」又は「e-TaxソフトWEB版」でしか行うことができません。

ところが、電子申告用のソフトは「e-Tax」だけではなく、他にも市販されているソフトウエアがあります。

そのため、税理士が全員「e-Tax」ソフトに精通しているとは言えないのです。

寧ろ、市販されている他のソフトウエアを使用している税理士の方が、多いかもしれません。

上記サンプル図の掲載元である「株式会社ハンド」も『魔法陣』という電子申告ソフトを販売していますが、『魔法陣』はクレジットカード納付に対応していません。

今後対応するかもしれませんが、おそらく他の企業が販売している電子申告ソフトも、クレジットカード納付には対応していないと思われます。

普段「e-Tax以外のソフト」を使っている税理士でも、顧問先からクレジットカード納付を依頼された場合には「e-Taxソフト」を使わざるを得ません。

税理士に限らずどんな職業であっても、使い慣れたもの以外のもので作業を行う煩わしさは、お解りいただけると思います。

ですから、税理士にとっても、あまり歓迎できるものとは言えないのです。

【クレジットカード納付のデメリット①】

源泉所得税は、e-Taxソフトで電子申告をしないと、クレジットカード納付ができない

【源泉所得税についてはこちら記事も参考にしてください】

源泉所得税の納期の特例の承認に関する申請書の書き方と適用時期の注意点

振替納税との比較

クレジットカード納付のデメリットの2つ目は、振替納税との比較で説明します。

個人事業者などで、税金の「振替納税」を利用している人もいると思います。

振替納税とは、簡単に言うとこのようなシステムになります。

一度手続きをすれば、翌年以降も自動的に税金の口座引落しをしてくれる、非常に便利なシステムです。

ただ残念なことに振替納税は、所得税と個人消費税しか対応していません。

本当に残念です…

クレジットカード納付も、この振替納税と似たようなシステムですが、振替納税が毎年自動継続なのに対して、クレジットカード納付は自動継続されません。

つまり、クレジットカード納付は、税金の納付の都度、手続きをする必要があります。

また、クレジットカード納付は、振替納税と併用することができません。

振替納税を利用している事業者が、『訳あって今年だけクレジットカード納付にしたい』という場合があるかもしれません。

そのような場合に、振替納税前に「勝手に」クレジットカード納付をしてしまうと、同じ金額が振替納税で二重に引き落とされてしまいます。

振替納税を利用している人が、クレジットカード納付を利用する場合には、事前に税務署に連絡する必要があります。

基本的に、書類等は必要ないと思いますが、税務署に確認してください。

このように、振替納税を利用している納税者にとっては、クレジットカード納付を利用するメリットは、あまりないと言えるでしょう。

【クレジットカード納付のデメリット②】

振替納税を利用している人にとっては、クレジットカード納付にするメリットはあまりない

インターネットを使うのは便利に思えるが

クレジットカード納付はインターネット経由でないと、利用することができません。

これは、逆に言うと、こういうことになります。

わざわざ金融機関や税務署へ行って、クレジットカードで納付をするなら「納付書で納付するのと同じ」じゃないかと思えますが、大きく違います。

直接金融機関等へ行くという点では同じですが、最も違うのは下記の点です。

現金を持つ必要がないのは、クレジットカード自体の大きなメリットの一つです。

それは、クレジットカード納付についても同様ですが、インターネットのみの利用に限定している点が、このメリットを潰していると言えます。

外出先でも、スマホがあればクレジットカード納付は利用できますが、外出先の近くに銀行やコンビニがあった場合には、そこの窓口等でクレジットカードを使って納付した方が、早くて便利なケースもあるでしょう。

利用する側からすれば、色々な選択肢があった方が利便性は増します。

もし、金融機関やコンビニの窓口等でもクレジットカード納付が可能になれば、利用者はもっと増えると思います。

国税庁が、どういう理由でそれを実施しないのかは知りませんが、クレジットカード納付の利点を自分たちで消してしまっていると言えます。

【クレジットカード納付のデメリット③】

クレジットカード納付は、インターネット経由でしか利用できない

【インターネット経由でできるその他の税務上の手続】

その他の主なデメリット

上記以外の主なデメリットについては、下記に列挙します。

- 手数料は納税者負担になる

- 領収書が発行されない

- 納税証明の発行に3週間程度かかる

- クレジットカードの限度額を超える場合は、複数回に分けて納付する

- 納付を間違った場合の手続きが面倒

- 複数の税金を、まとめて1回で納付することはできない

細かいことを言えばキリがないので、この辺で…。

クレジットカード納付の注意点

最後に、クレジットカードで納付をする場合の注意点について解説します。

クレジットカードで税金を納付する場合には、いつの時点で納付が完了するのかをきちんと理解しておく必要があります。

クレジットカード納付の納付完了は、次の時点になります。

クレジットカード納付の場合、税金が口座から引き落とされるのは通常1ヶ月ほど先になります。

しかし、税金が引き落とされた時点ではなく、手続き完了時点で納付完了になります。