こんにちは。税理士の高荷です。

法人が納付する国税としては、法人税や消費税が代表的な税金ですが、法人税と消費税はその課税方法が全く異なります。

法人税は、会社の所得(利益)に対して課される税金であり、基本的に黒字の場合に課税されます。

一方、消費税は、預かった消費税から支払った消費税を引いて計算します。

消費税の納税には、会社の赤字・黒字は関係がないのです。

従って、法人によっては、その年度の法人税が納付になるのに、消費税は還付になるというような現象も起こります。

そこで今回は、前述したような「納付する税金」と「還付される税金」は相殺できるのか?について解説します。

結論を言うと、できちゃうんですけどね。

但し、全ての税金が相殺できるわけではありませんので、その詳細と手続等について解説します。

納付と還付が相殺できる税金

法人の場合、確定申告において納付する税金としては下記のものがあります。

- 法人税(地方法人税)・消費税 ⇒ 国税

- 事業税・都道府県民税・市町村民税 ⇒ 地方税

このうち、税金の相殺は国税同士、又は地方税同士で行うことができます。

具体的には、下記のような相殺が可能です。

【例1】

- 法人税 ⇒ 納付額 +1,000,000円

- 消費税 ⇒ 還付額 △3,000,000円

- 相殺後 ⇒ 還付額 △2,000,000円

【例2】

- 法人税 ⇒ 納付額 +3,000,000円

- 消費税 ⇒ 還付額 △2,000,000円

- 相殺後 ⇒ 納付額 +1,000,000円

このように、国税同士(又は地方税同士)で納付と還付の税金がある場合には、税金同士を相殺することができます。

国税を相殺する場合の手続

国税において税金の相殺を行う場合には、法人自ら申し出をしないといけません。

税務署が勝手に相殺してはくれないので、注意してください。

税金相殺の申し出は、書面で行います。

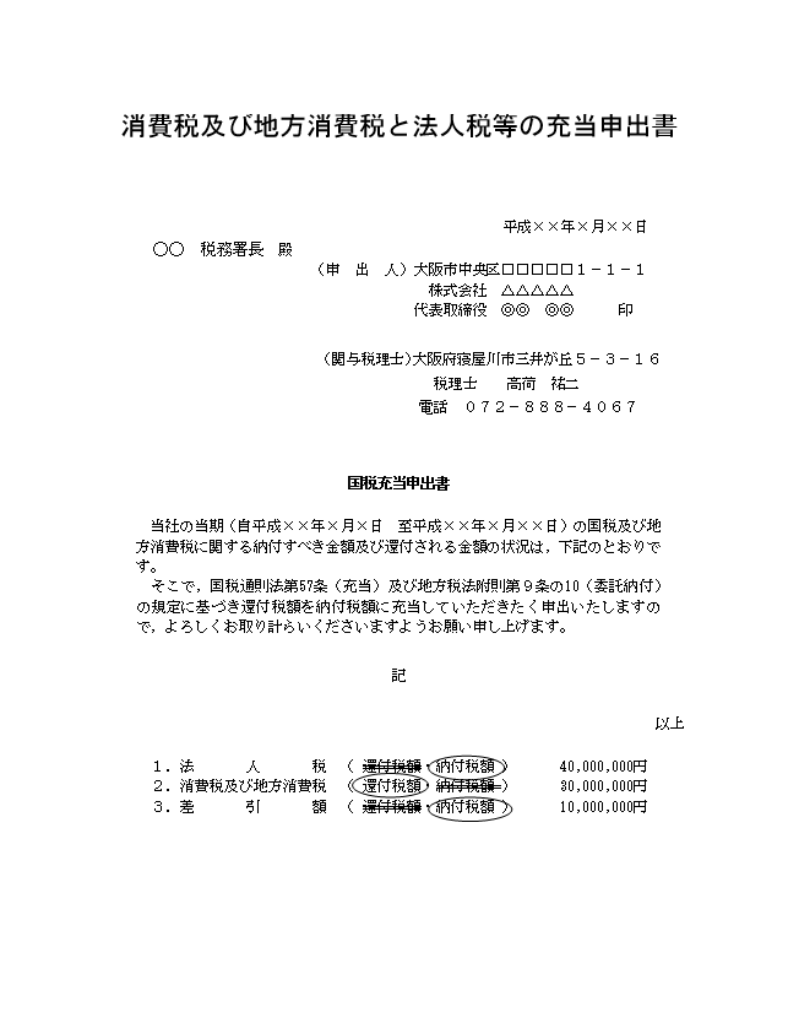

書面の書式は決まっていませんが、私は下記のような書類を使っていました。

【申出書 サンプル】

書式は決められていませんが、こちらからお願いするものなので「申出書」というタイトルが良いでしょう。

当記事内では分かり易いように「相殺」と言っていますが、書面にする際は「充当」と表現する方が無難です。

この申出書は、確定申告書と一緒に提出します。

税務署の受付印も押してもらいましょう。

尚、電子申告の場合は、送付状を使って申出書のみ郵送で提出しても構いません。

また、上記の申出書では法人税と消費税を相殺しても、法人税の納付額10,000,000円が残ります。

このような場合には、法人税の納付書に、納付額の10,000,000円を記載して納付してください。

相殺後に還付になる場合には、当然納付書の作成は必要ありません。

尚、このような申出書を提出しない限りは、国税が相殺されることはありません。

税務署が勝手に相殺してくれるのは、『過去に未納の税金(滞納)』がある場合だけです。

因みに私の経験上、申出書を提出して、相殺が認められなかったことはありません。

但し、国税同士(又は地方税同士)に限る。

[su_label]チェック![/su_label]

所得税と消費税も相殺できるのか?

個人事業者の所得税と消費税も、法人同様に相殺することができます。

その場合においても、申出書を提出する必要があります。

国税通則法第57条関係

(充当適状前の充当)

6 還付を受けるべき者から還付金等につき充当適状前の国税(納付すべき額が確定しているものに限る。)に充当の申出があったときは、その申出の日を充当適状日として充当することに取り扱う。この場合における充当の申出は、書面により行なわせるものとする。

地方税を相殺する場合の手続

地方税においても、確定申告で納付と還付が混在することがあります。

そこで、続いては地方税を相殺する場合について説明します。

なお、個人事業者では、まずあり得ないと思うので、法人を前提に解説します。

その前に、予めお断りしておかなければならないのですが、「各地方自治体によって取扱いが異なる」ことをご承知おきください。

それでは、地方税の税金の相殺について解説します。

地方税においても、基本的には税金同士の相殺は可能ですが、注意点があります。

まずは、下の表をご覧ください。

法人の地方税は、下表のように分かれています。

【地方税の税金】

| 地方税 | 税金の種類 | 税金の内訳(※1) |

|---|---|---|

| 道府県民税(※2) | 事業税 | 所得割額 |

| 地方法人特別税額 | ||

| 道府県民税 | 法人税割額 | |

| 均等割額 | ||

| 市町村民税(※2) | 市町村民税 | 法人税割額 |

| 均等割額 |

- (※1)主なものだけ掲載しています。

- (※2)東京都は除きます。

このように、地方税は大きく分けると「道府県民税」と「市町村民税」に分かれます。

地方税の相殺は、地方税同士で行うことができると述べましたが、厳密には下記のようになります。

- 道府県民税同士で相殺

- 市町村民税同士で相殺

道府県民税と市町村民税とでは、相殺することができません。

管轄する自治体が異なるためです。

具体的には、このようになります。

【相殺可能なパターン① 差引10,000円の納付】

| 税金の種類 | 納付・還付金額 |

|---|---|

| 事業税の所得割額 | △10,000円(還付) |

| 道府県民税の均等割額 | +20,000円(納付) |

【相殺可能なパターン② 差引15,000円の還付】

| 税金の種類 | 納付・還付金額 |

|---|---|

| 市町村民税の法人税割額 | △40,000円(還付) |

| 市町村民税の均等割額 | +25,000円(納付) |

【相殺できないパターン】

| 税金の種類 | 納付・還付金額 |

|---|---|

| 道府県民税の法人税割額 | △50,000円(還付) |

| 市町村民税の均等割額 | +30,000円(納付) |

余談ですが、本店移転や事業年度の変更等をしない限り、均等割額は必ず納付になります。(通常、還付になることはありません)

前述しましたが、各自治体によって取扱いが変わります。

そのため、相殺を希望する場合には、事前に各自治体に確認することをお勧めします。

特に「相殺しても納付になる場合」には、納付書の書き方を自治体が指定してくる場合もあるので、注意してください。

ただ、国税のような「申出書」等の提出は、基本的には必要ありません。

また、「相殺できません!」という自治体も、おそらく無いと思います。

地方税含め法人の確定申告は通常税理士が行うので、会社でこのような手続をする機会は滅多にないかと思いますが、参考にして下さい。

[su_label]チェック![/su_label]

東京都の特例

先に掲載した【地方税の税金】の表(※2)において「東京都は除きます」と書きました。

それは、東京都の法人地方税には特例があるためです。

東京都23区内の法人は、特例により市町村民税分も併せて「法人都民税」として申告・納付を行います。

そのため、他の道府県のように「道府県民税」と「市町村民税」を分けて申告・納付する必要がありません。

23区外の市町村にある法人は、他の道府県同様に「都民税」と「市町村民税」を分けて申告・納付します。

東京都23区内にある法人だけの特例ですが、ややこしくなるので「東京都は除きます」としました。

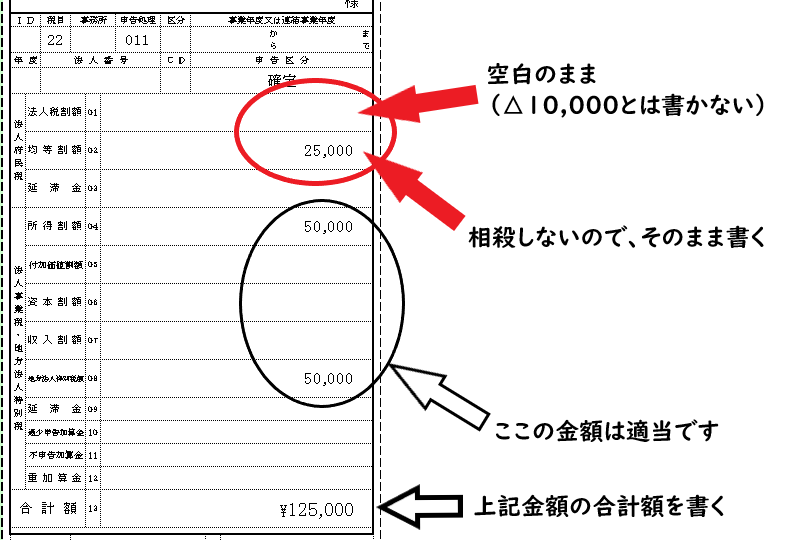

地方税の納付書の書き方

最後に、地方税の納付書の書き方を説明して終わりにします。

尚、相殺後に還付になる場合には基本的に納付書は不要だと思います。

そこで、以下の2つのパターンで解説します。

【パターン① 相殺しない場合】

| 税金の種類 | 納付・還付金額 |

|---|---|

| 道府県民税の法人税割額 | △10,000円(還付) |

| 道府県民税の均等割額 | +25,000円(納付) |

相殺してもしなくても結果的には同じなので、通常は相殺しないパターンが多いかなと思います。

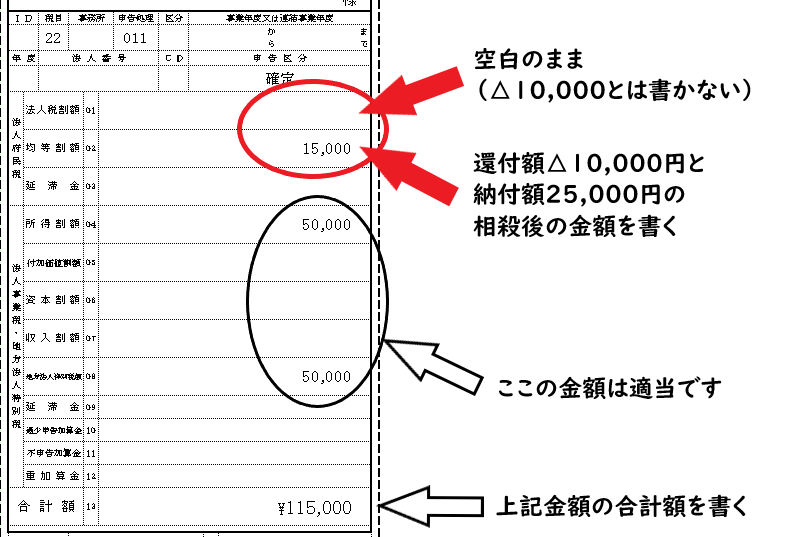

【パターン② 相殺する場合のひとつの例】

| 税金の種類 | 納付・還付金額 |

|---|---|

| 道府県民税の法人税割額 | △10,000円(還付) |

| 道府県民税の均等割額 | +25,000円(納付) |

還付額と納付額を相殺して納付する場合の例です。

あくまでも例なので、しつこいようですが各自治体に確認してください。

尚、所得税の納付書の書き方について、こちらの記事で解説しています。

【確定申告】所得税の納付書の書き方と記入例【入手方法や納付方法】

以上で、今回の解説を終わります。

何かのお役に立てば幸いです。