こんにちは、税理士の髙荷です。

土地を相続した場合には、その金額(評価額)の算定が、少々複雑になります。

不動産鑑定士等の専門家に依頼しても良いのですが、その場合には別途費用を支払わなければなりません。

そこで今回は、土地を相続した場合に自分でできる評価額の計算方法について解説します。

尚、相続税に関しては、下記の記事でもまとめていますので、併せて参考にしていただければと思います。

相続法改正!配偶者居住権の相続税における取扱いと計算方法について

相続税における障害者控除の適用要件と計算方法について解説します

令和元年(2019年)分の路線価図が、令和元年(2019年)7月1日(月)11:00に公開されました。

国税庁によると、「公開初日から数日間は、アクセス集中により閲覧しにくい状態となることがありますので、あらかじめご了承ください。」とのことです。

路線価図は、下記国税庁のサイトにて公開しています。

土地の評価に際して準備するもの

土地の相続税評価額は、路線価(ろせんか)という数字を基に計算します。

この路線価を使って土地の評価をするためには、以下のものが必要になります。

- 固定資産税の納税通知書

- 土地の登記簿謄本(土地が共有で、持ち分が不明な場合)

- 国税庁のHPに掲載している路線価図

これら3つについて、順番に解説します。

固定資産税の納税通知書

まず、土地に対して課税される固定資産税の納税通知書を準備します。

固定資産税の納税通知書は、毎年4月頃に各地方自治体から自宅に送られてきます。

固定資産税の納税通知書には、土地の地積(面積)が表示されています。

その地積(面積)の数字が必要になります。

尚、多くの場合「登記地積」と「現況地積」の両方が納税通知書に記載されていると思いますが、この2つは基本的に同じ数字になります。

【路線価を使った土地の評価に必要なもの①】

相続した土地の面積(固定資産税通知書に記載)

土地の登記簿謄本(登記事項証明書)

相続した土地が、家族などの他の人との共有になっている場合には、その共有持ち分を知る必要があります。

この共有持ち分が明らかな場合には、土地の登記簿謄本は必要ありません。

しかし、正確な持ち分が不明な場合には、法務局に行って登記簿謄本(登記事項証明書)を取得する必要があります。

登記簿謄本には権利部(甲区:所有権に関する事項)という部分がありますので、その権利者その他の事項を確認してください。

土地が共有となっている場合には、それぞれの共有者の持ち分が「持ち分3分の2」や「持ち分2分の1」といったように記載されています。

この、共有持ち分の数字が必要になります。

【路線価を使った土地の評価に必要なもの②】

相続した土地の共有持ち分(登記簿謄本に記載)

国税庁のHPに掲載している路線価図

最後に路線価が分かる資料を準備します。

路線価を知るためには、国税庁のHPに掲載されている路線価図を取得する(閲覧する)必要があります。

路線価の路線とは、道路のことを指します。

この道路に面する標準的な宅地の1㎡あたり1,000円単位の評価額が、路線価になります。

路線価図(路線価)は、国税庁によって定められており、毎年7月ごろに更新されます。

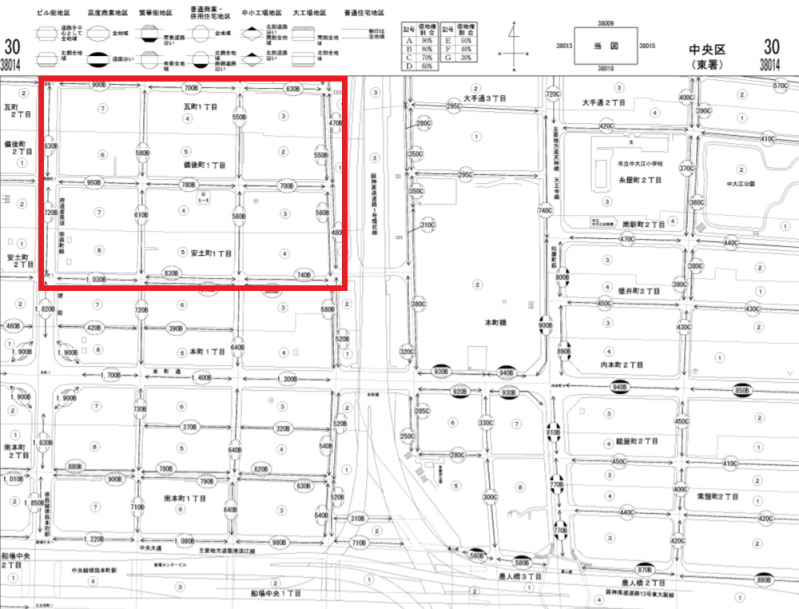

【路線価図の見本】

こちらが路線価図の見本になります。

小さくて見づらいので、赤枠の部分をアップにします。

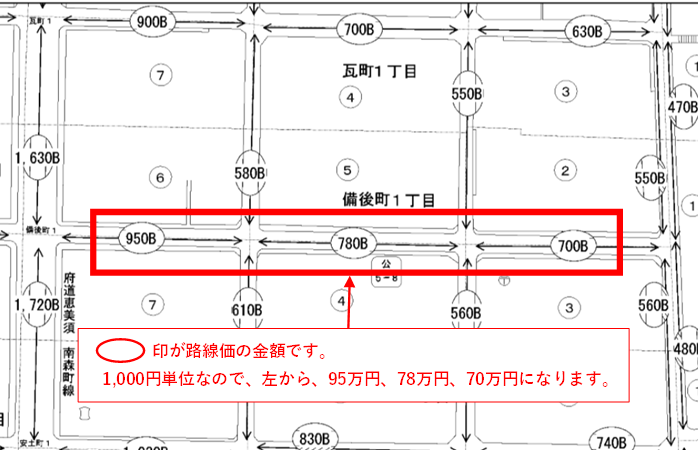

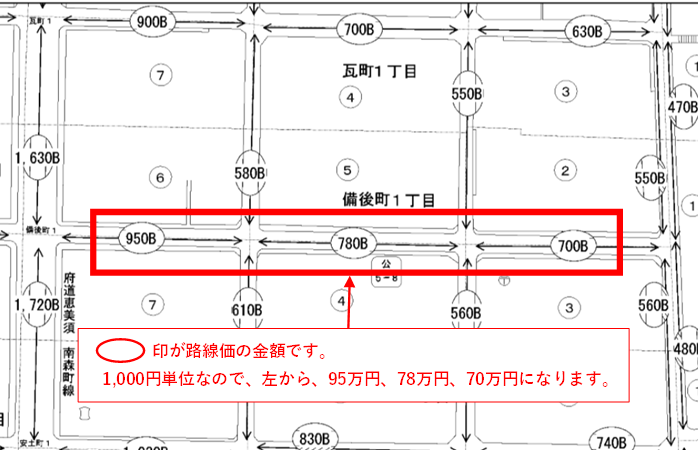

【路線価図の見本(拡大)】

このように路線価の金額が決まっているので、その金額を利用して土地の評価額を計算します。

なお、アルファベットの記号は借地権割合を示しています。(後述します)

【路線価を使った土地の評価に必要なもの③】

路線価(国税庁のHP掲載の路線価図に記載)

路線価による土地の評価方法

それでは、以下の3点が揃ったところで、実際の路線価の計算方法を説明します。

- 固定資産税の納税通知書

- 土地の登記簿謄本(土地が共有で、持ち分が不明な場合)

- 国税庁のHPに掲載している路線価図

路線価による土地の評価は、次の計算式により計算します。

例えば、土地の面積が200㎡、共有持ち分が4分の3、路線価が180(18万円)だったとすると、相続税評価額は、下のようになります。

基本的に、この計算方法に基づいて土地の相続税評価額を計算することになります。

二本以上の道路に面している場合の計算方法

前述した、路線価による土地の評価方法は、一本の路線(道路)に面している土地の評価方法です。

しかし、実際には二本以上の路線(道路)に面している土地も多いと思います、

そこで、二本以上の路線に面している場合の計算方法について解説します。

二本以上の路線に面している土地は、一本の土地よりも利用価値が高くなるため、その分を加算して計算します。

例えば、下記のような土地を例にします。

- 土地の面積 200㎡

- 持ち分 1/1

- 正面の路線価30万円

- 裏面の路線価20万円

- 側方の路線価10万円

- 角地の普通住宅

- 解説用のために奥行価格補正率を1.00と仮定

- 正面路線価 30万円

- 側方路線価 20万円 × 二方路線影響加算率0.03 = 6,000円

- 側方路線価 10万円 × 側方路線影響加算率0.02 = 2,000円

- 補正路線価 1.+ 2.+ 3.= 308,000円

また、全ての土地が正方形や長方形のような利用しやすい形状をしているわけではありません。

例えば、竿のついた旗のような形状をした土地もあります。

奥まったところに土地があり、そこから細い私道のような形で道路まで土地が伸びているイメージです。

この様な土地を、旗竿地と言います。

旗竿地は土地の利用価値が下がりますので、約20%から30%の減額がされます。

さらに、現行の法律には合致していない形で建物が建っている場合もあります。

例えば、幅が4メートル未満の道路に接している場合には、次に建て替える際には4メートルの道路を作るために一部後退する必要があります。

この様な場合には、路線価が約70%減額されます。

奥行価格補正率とは

宅地の一方のみが道路に面している土地は、奥行きが長すぎると、道路から離れた部分の利用効率が悪くなりますので、土地の評価額は低くなります。

また、奥行きが短すぎても利用しにくくなり、土地の評価額は低くなります。

そのため、土地の奥行距離に応じて評価額を減額することになります。

その際に使用されるのが、奥行価格補正率になります。

この奥行き価格補正率は、普通住宅の場合0.8~1.0までの倍率が適用されます。

側方路線影響加算率・二方路線影響加算率とは

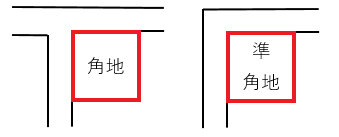

2つの道路に面している土地には、角地と準角地の2種類があります。

角地のほうが、準角地より利便性が高いので、高い評価になります。

一方の道路のみに面している場合の路線価に、それぞれの土地に応じた側方路線影響加算率・二方路線影響加算率を用いて、土地の評価額を増額します。

2つの道路のうちどちらが正面であるかは、面している2つの路線価にそれぞれ奥行価格補正率を乗じて価格が高い方を正面路線価として扱います。

側方路線影響加算率・二方路線影響加算率は、繁華街・住宅・工場などの地区区分、及び角地か準角地かによって異なりますが、普通住宅地区の場合は次のとおりです。

【側方路線影響加算率】

- 角地 0.03

- 準角地 0.02

【二方路線影響加算率】

- 0.02

他人に貸している土地の計算方法

他人に土地を貸している場合には、その分利用価値が下がるため調整計算が必要になります。

具体的には、借りている人の権利部分の金額を控除する必要があります。

借りている人の権利部分は、路線価の記号部分を利用して計算します。

前掲した図においては、950Bや780Bの「B」の部分になります。

このアルファベットの部分は、借地権割合と呼ばれるものです。

アルファベットによって割合が決まっています。

- A:90%

- B:80%

- C:70%

- D:60%

- E:50%

- F:40%

- G:30%

Bの場合は80%となるため、土地の評価額のうち80%が借地権の金額となります。

例えば、路線価を使って計算した土地の評価額が3,000万円の場合には、このように取り扱います。

3,000万円 × 80%(借地権割合)= 2,400万円となり、3,000万円のうち2,400万円が借主の権利部分(借地権の金額)になります。

従って、この3,000万円の土地を他人に貸している場合の評価額は、このようになります。

ただし、この借地権割合を控除する場合には注意が必要です。

この計算を行うのは、土地を借りた人が自分で建物を建てた場合に限られます。

このような場合には、容易に立ち退きなど行えないことに加え、借主の権利が保護されているので土地の評価金額が大きく減額されます。

一方、土地を借りた人が駐車場として利用している場合などについては、建物を建てた場合に比較して貸主から見た土地の価値の減少はないため、借地権割合の部分を控除しません。

貸家として使用している場合の計算方法

土地の上に建物を立てて貸家として貸している場合には、貸家に住んでいる人の権利部分を控除して評価します。

この権利部分の計算については、上記の借地権割合に対してさらに借家権割合を掛け合わせて計算します。

借家軒割合は、全国一律で30%と設定されています。

借地権割合のように、道路ごとに定められた記号から判別する必要はありません。

前の章の3,000万円の土地の上に建てられた貸家に住んでいる人の権利の金額は、3,000万円×80%(借地権割合)× 30%(借家権割合)= 720万円となります。

従って、この土地を貸家として使用している場合の評価額は、次のようになります。

なお、貸家に空き家がある場合については、空いている部屋の数に応じて貸家割合をさらに掛け合わせて、住んでいる人の権利部分を計算します。

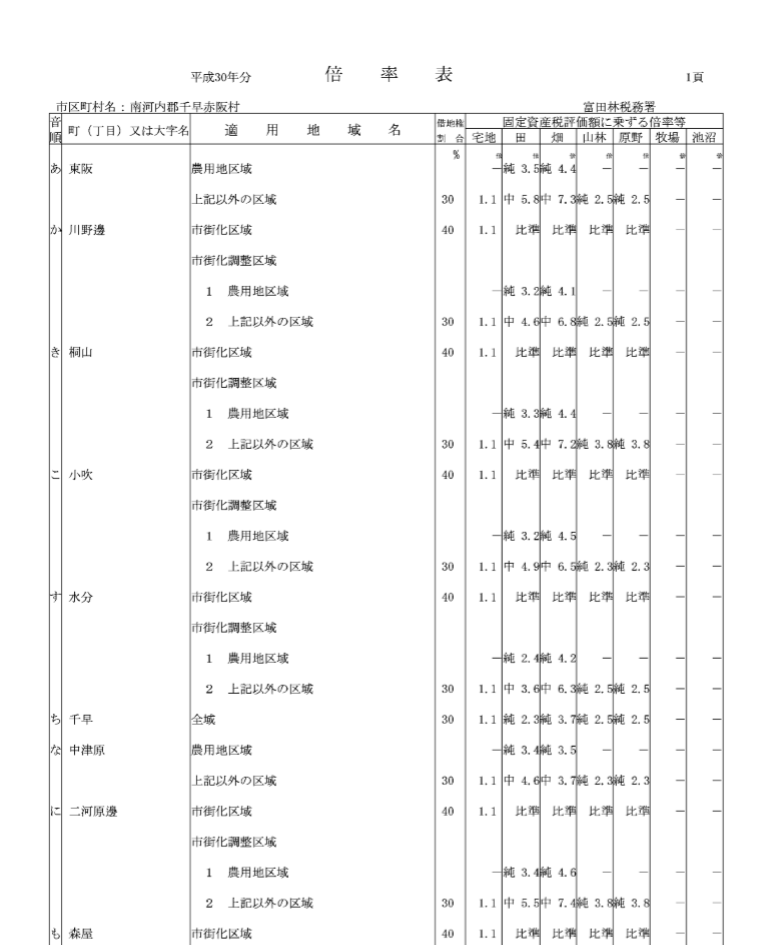

倍率方式による土地の評価

最後に、倍率方式による土地の評価方法について解説します。

市街地の宅地については路線価方式を適用しますが、市街地以外の場所では倍率方式という方法で土地を評価します。

各地域には「評価倍率」というものが設定されています。

この評価倍率と固定資産税評価額をかけ合わせて、評価額を算定します。

例えば、固定資産税評価額が500万円の土地で、評価倍率が1.1倍であれば、次の金額になります。

固定資産税評価額は、前述した固定資産税の通知書に記載されています。

固定資産税の通知書には、通常「課税明細書」という書類もついています。

その課税明細書の価格又は評価額という欄に記載されている数字が、固定資産評価額です。

尚、課税標準額ではないので注意してください。

この土地の評価倍率も、国税庁のHPの路線価と同じところに掲載されています。

前掲した国税庁へのリンクから、ご覧ください。

【評価倍率表の見本】

以上で、路線価・評価倍率による相続で取得した土地の評価方法についての解説を終わります。